之前有朋友问过我关于税务方面的问题,主要就是涉及到股东从企业拿到分红,如何才能够少交税。

那时候我也不是特别关注过给股东分红时能够合理避税,后面在碰到相关的文章也有留意过。

正常情况下,股东从企业拿到的分红是要按照股息所得,没有任何扣除费用股东分红税务筹划,按照20%的税率缴纳个人所得税。

实际上在缴纳个人所得税前,企业已经缴纳过一道25%的企业所得税,整体来看税负其实也是挺高的。如何让股东少缴纳个税呢?我整理了相应文章,认为主要是从两点出发。

一点是给股东分红怎么可以变成公司合理的费用;另一种就是如何能够降低股东分红的税率。

公司与股东之间发生哪些业务是可以成为公司合理的费用呢?第一,股东如果作为实际的经营者或者参与经营,那可以合理的给股东支付薪酬和奖金,个人所得税是按照不同的税率等级缴税的,而且个人按照“工资薪金”缴纳个人所得税的时候还有相应的专项扣除。

年末发奖金的时候,也可以不并入当年的综合所得,按照一次性奖金的计算办法缴纳个税。不过这个方法其实也有弊端,给股东发放工资薪金,相应的也要承担股东的五险一金,即便是按照最低的工资水平缴纳,无形中也增加了此种分红方式的成本,当然给股东发放工资薪金一定程度上也是可以当做企业的费用,减少企业的所得税的。另外,刚才提到发放一次性奖金的方式,不并入综合所得是有时间限制的。

根据税法规定,「2022年1月1日起,居民个人取得全年一次性奖金,应该并入当年综合所得缴纳个人所得税」,一旦奖金并入工资,可想而知,税率跳点的概率是非常大的。这样的方式可能更适合分红较少的中小型企业。如果公司的分红金额超过百万,这种方式避税也许犹如九牛一毛,解决不了大的问题。

第二种,同理和第一种一样,股东发生的费用可以在公司报销,要保证是与公司经营相关的,例如股东的差旅费用,股东的业务招待费用,这些取得合理的发票也是可以在企业报销,这样即没有个税,也能够减少一部分企业所得税。存在的问题也是可能报销的费用也不是很多。

第三种,是股东与公司签订资产使用合同,股东将自己的住宅或者非住宅租赁给公司使用。大家都知道只要是跟房子有关的税都比较多,这种方式也需要考虑租赁房产而缴纳的各种税金。股东出租住宅或非住宅都要缴纳增值税及其一些附加税金、个人所得税,还有房产税等。这几项税金加起来虽然没有20%的税率高,但基本上也能高达17%以上。不过个人出租房屋缴纳增值税是可以享受税收优惠的。

「根据国家税务总局公告2019年第4号《关于小规模纳税人免征增值税政策有关征管问题的公告》,个人,采取一次收取租金形式出租不动产取得的租金收入,可在对应的租赁期内平均分摊,分摊后的月租金收入未超过10万元的,免征增值税」。

同时也不能够开专用发票给企业了。但是12%的房产税可能还是少不了,除非出租的是住宅,可以按4%的税率征收房产税。以上三种方法就是通过变成公司合理费用实现合理避税。

另外一种是降低股东分红的税率。股东的身份可以是多种的,一般情况下,股东是个人,但股东也可以是企业。企业又可以分为有限公司、有限合伙企业、个人独资企业。总结以下很多文章里面提到的通过在园区注册个人独资企业,享受个税较低的核定征收率。

如以下文字:入驻到园区的小规模个人独资企业,则可享受个人经营所得税核定征收的政策,核定利润为10%,再按照五级累进制进行计算纳税。加上增值税3%(3-5月底期间小规模增值税按照1%征收),附加税0.18%,就是企业的综合税率了股东分红税务筹划,正常时期下5个点以内,3-5月底3点以内。整体的综合税率和分红缴纳的20%个税税率以及企业所得税25%的税率相比,已经降低了非常多。例如通过合伙企业持股。

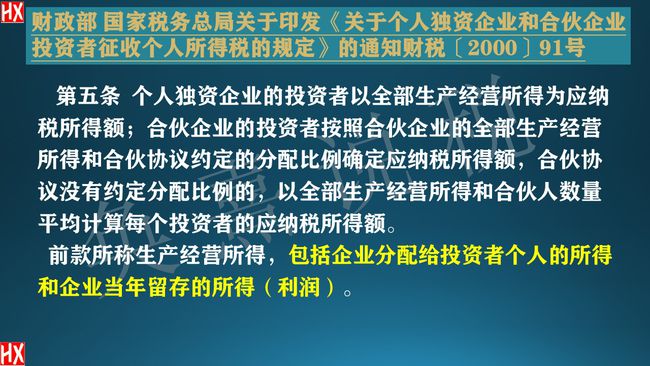

「财税[2008]159号第二条规定,合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。合伙企业本身是不需要缴纳税金的,是由合伙企业的合伙人分别缴纳」。

合伙企业的合伙人是自然人时,按照个人所得税缴纳,个人所得税的税目有很多,例如:生产经营所得、劳务报酬所得及其他所得等,自然人从合伙企业取得的所得需要按照生产经营的5%-35%来计算缴纳个人所得税。

但如果说该合伙企业仅仅是用来投资存在,根据规定合伙企业对外投资分回的利息或者股息、红利、不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。还是按照20%的税率缴纳,并没有相应的税收优惠。

整体来看降低股东分红的税率,在操作的难度上要大很多,如果企业产生的效益很多,其实应该提前通过成立公司作为股东进行税收筹划,这种筹划就要复杂的多,我也没有什么经验。至少从我个人的角度来看通过降低税率的方式合理避税难以操作,风险也大。

之前朋友问我的实际案例是股东分红较多,是否可以通过公司购买房产,再过户给股东。不管怎么样,应该还是没办法避免股东缴纳个税或者支付房款。有一种方式是股东暂时放弃房屋的产权,由公司持有,实际使用权在于股东。这样公司购买固定资产可以取得增值税发票,而且还能够产生折旧减少企业所得税。有风险的一点在于往后公司将房屋低价转让给股东的时候,有可能要承担房屋溢价多缴纳增值税和土增税的风险。

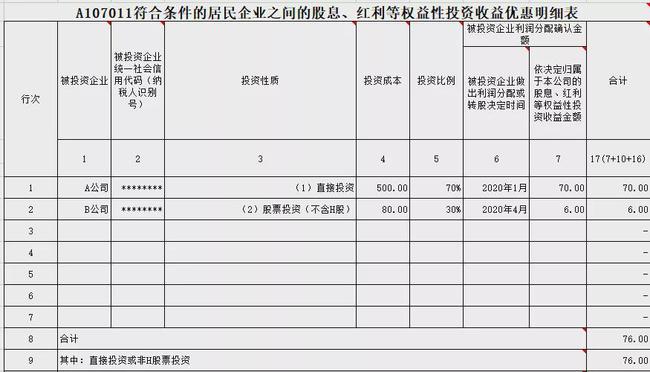

另外我跟老罗两个人讨论了另外一个方案出来,如果股东直接注册一家公司,根据企业所得税的税收优惠,居民企业之间的股息红利可以免征企业所得税,注册的新公司收到该笔分红不需要缴税,而也不用分红到个人手上,个人可以像个人使用这笔钱的方式使用这家公司,作为公司的业务。

如果说购买房产保值增值,那企业持有房产是需要缴纳一笔房产税的,如果持有的时间很长,缺点是20几年之后支付的房产税金已经和20%的个税税率持平,优点是能够分期支付税金。至于我俩想出来的这个方案不知道是否会有其他实务中的风险,如果股东分红的等级已经在几千万这个level,我也觉得很有必要请专门的团队做好税筹。

以上这些内容就是关于股东分红合理避税的简单思考,唯一能够确定的是该交的税可能一分都少不了。

有关更多股东分红税收筹划的相关问题欢迎联系小编~

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088