1.创业板并无盈利纪录要求,公司须于申请上市前24个月有活跃业务纪录(若有关公司在规模及公众持股权方面符合若干条件,12个月的活跃业务纪录期亦可予接受)。

2.公司本身须拥有主营业务,但用作辅助核心业务的周边业务亦可容许。

3.在申请上市前24个月(公司在规模及公众持股权方面符合若干条件的公司,则可减免至12个月),公司须大致由同一批人管理及拥有。

4.公司须委任一名保荐人协助其准备及提出上市申请。此外,公司亦须于上市后至少两整个财政年度聘用一名保荐人担当顾问。

5.公司须符合企业管治的规定,委任独立非执行董事、合资格会计师图嗖熘魅我约吧枇⑸蠛宋被帷?/DIV>

6.就市值不超过40亿港元的公司而言,最低公众持股量须占25%创业板上市要求,涉及的金额最少要达3,000万港元。至于市值超过40亿港元的公司,最低公众持股量须为10亿港元或已发行股本的20%(以两者中之较高者为准)。 2001年10月1日之前上市的公司则须遵守公司上市之时的最低公众持股规定,有关规定内容与上文所述略有不同。

7.公司的公众股东须有足够的分布;作为一项指引,股份在上市时应至少由100名公众人士持有。

8.公司须于以下其中一个司法地区注册成立:香港、中国、百慕达及开曼群岛。

香港创业板上市前准备工作

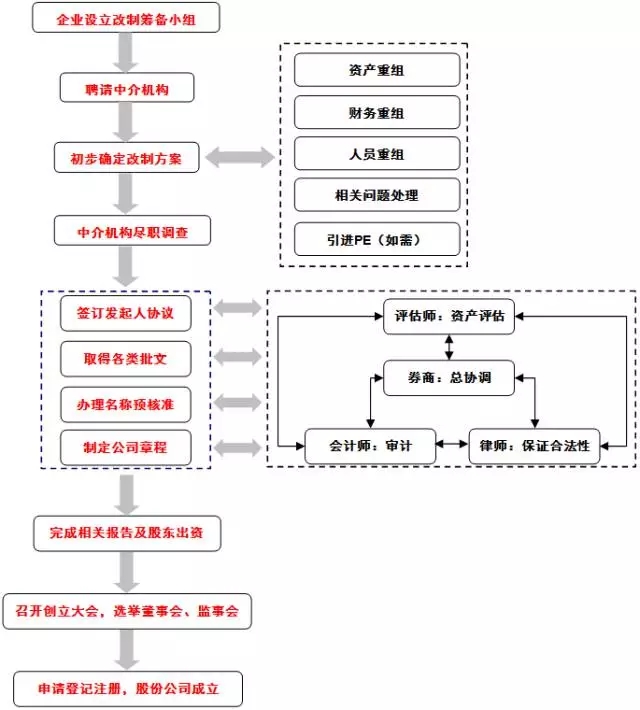

企业作为一个专门从事某一产业的具体产品或服务的生产者或提供者,要进行发行上市这一复杂而艰巨的工程,实现筹集资金的目标,需要完成很多具体和细致的工作,为了顺利取得成功,必须十分重视企业内参与这一工作的关键成员的组成。

发行上市是一项专业化及系统性很强的工作,首先企业的决策者须予以高度重视,从资源上和机制上提供充分的保障。对于这项劳动强度大、知识和经验要求高的工作,企业上市小组的成员已必须具备一定的素质和实际能力,专业方面挑选企业内财务运作的骨干力量,配以公司一分管副总经理作全面负责,组成企业自身的上市工作小组。无论具体情况如何,这是一个最基本和初步的工作。

上市工作小组全权负责企业的改制、上市工作,负责与各中介机构,包括保荐人、律师、会计师、财务顾问和香港证监会、中国证监会、香港联交所等相关的证券监管机构以及国内各相关行业主管部委的联络,是公司面对上市过程有关参与各方的窗口,在公司招股上市工作完成以后,实际上,公司企业与各中介机构之间联系的内容会发生改变,但是公司仍然会与这些中介机构发生关系,而且会增加一个新的关系内容,即公司与新增公众股东间的关系。所以当初从事该项工作的人员和相应机构的设置仍应保留,以便处理信息披露等相关事宜。在上市申报的全过程,上市工作小组都将担当相当重要的角色,其表现对于相关中介机构顺利开展工作是具有关键作用的。

以下从财务会计问题、中介机构的选定、企业重组等方面就上市前的工作做简单的说明。

1、财务会计问题的处理

根据香港创业板上市规则,企业在筹备上市时需提供12个月经审计的财务报告,包括按照《国际会计准则》或香港会计公会制定的《标准会计实务说明》要求编制的会计师报表、12个月的经营业绩及资产负责表。此外,中国证监会发布的上市审批与监管指引亦要求提供会计师事务所对企业按照中国会计准则、股份有限公司会计制度编制和按照国际会计准则编制的会计报表审计报告。

1)企业面临的财务问题

对内地企业来说,一般将面临以下几个方面的财务问题:

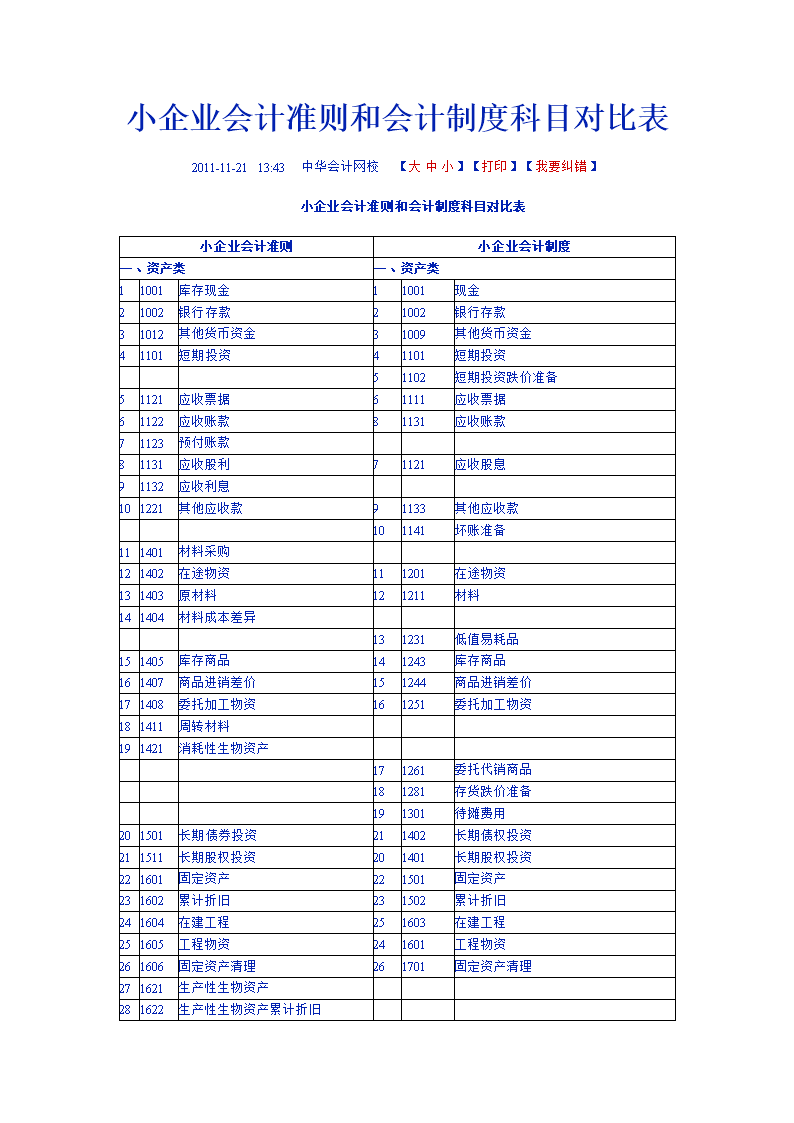

A)会计制度的差别

境内企业在香港创业板上市将面临最主要的会计问题可能是境内境外会计制度的差别。我国现有众多企业尚未执行股份制企业会计制度,往往是依旧按全民所有制企业会计制度或乡镇企业会计制度执行,在许多处理原则上与香港会计制度及国际会计准则有较大差距,诸如存货变现损失、坏帐准备及收入确认等,因此按国际会计准则编制的财务报表将会与以国内准则编制的结果及企业的期望有较大的差距。在此,内地拟上市公司在向中国证监会和香港联交所申报时需要分别提交以内地和国际会计准则为标准的审计报告,并附以两者的差别说明。

B)业务目标的制定

企业在筹备上市的过程中应关注自身的企业发展战略,尤其是上市后2年内的具体业务目标,发展方向是企业在创业板上市的关键所在。会计师在企业目标做出具体的未来业务运作预测及现金流量预测,以检验企业业务方向及目标的合理性。

C)企业估值

创业板上市的企业估值,主要着眼于“高增长”和“市场潜力”。虽然不少公司在创业板上市时是一个商业概念,但也应该有财务资料,例如营业额、开支情况、资产状况、商业模式、收入增长过往的和预期的营业额,以及盈利的增长率等。以从事电子商务的公司为例,评估的重点不是科技,而是将科技所依托的商业模式是否能取得成功,要看该公司的商业计划是否合理,对发展过程中所遇到的各种变数的应对手段是否充足等。

2)需注意的一般会计问题

A)12个月活跃业务记录和财务盈利要求

在紧接上市文件日期12个月的期间内,申请人必须积极专注于经营一种主营业务。申请人在此业务活跃期间内处于大致相同的管理层和所有者之下。创业板的设立旨在吸引新兴的高增长的公司创业板上市要求,因此申请人须证明拥有实质性的、突出的及有巨大潜力的业务。

B)计师报告

上市文件中的会计师报告的主要内容有:

·申请人在上市文件刊发前至少12个月的综合业务运作情况;

·申请人最近经审核帐目结算日的资产及负债;

·自申请人最近经审核帐目的结算日后所收购、同意收购或建议收购的任何业务附属公司在上市文件刊发前12个月的业绩和在结算日的资产及负债;

·任何储备的变动;

·申报期内采用的主要会计政策的详情;

·自申报期结束后所发生的重要事件。

如属新申请人,其最近期申报的财政期间,不得早于上市文件刊发日期前6个月。财务会计方面还须遵循下列要求。

会计师报告内所申报的经营业绩及资产和负债表,须遵照经香港会计师公会发布的《标准会计实务说明》或国际会计标准委员会发布的《国际会计准则》而编制。发行人须持续地应用其中一种准则,而不得无故从一准则改变为另一准则。

创业板上市规则并无要求申请人编制盈利预测。但是如果申请人编制此等预测,则一般须向联交所提交预测备忘录。

每名发行人必须确保在任何时间均聘用一名全职人士,负责协助企业有关财务申报程序及内部监控的工作。该名人士必须是合资格会计师及香港会计师公会资深或属会会员,或是获公会认可豁免会员资格考试的类似会计师团体的会员。

每名发行人必须成立一个至少由两名成员组成的审核委员会,审核委员会需审阅发行人的年报、中报及季度报告的草稿,及向发行人的董事会提供建议及意见。

在上市后,发行人必须在财政期间结束后3个月内刊发年报及45天内刊发中报和季度报告。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网

400-835-0088

400-835-0088