不同企业设立分支机构的原因各不相同。有的是为了扩张业务,例如在某个区域发现了巨大的潜在客户群,或者公司内的人有能力去挖掘客户。有的是为了对接总公司的业务,像一些金融外包公司就设立了很多分公司,承揽了总公司的很多经营业务。还有的是为了占地盘、打广告......

然而,设立分支机构要比想象中的复杂。设立分支机构后相关的申报纳税要注意哪些问题呢?分支机构能否享受小型微利企业所得税优惠政策?基于这些问题,今天就和大家盘点一下。

增值税

固定业户的总分支机构不在同一县(市)的,能否由总机构汇总向总机构所在地的主管税务机关申报缴纳增值税?

答:不能。一般是固定业户向其机构所在地的主管税务机关申报纳税。如果总机构和分支机构不在同一县(市)的,应当分别向各自所在地的主管税务机关申报纳税。但是,固定业户的总分支机构如果在同一省(区、市)范围内的,经省(区、市)财政厅(局)、国家税务局审批同意,也可以由总机构汇总向总机构所在地的主管税务机关申报缴纳增值税。

企业所得税

不具有法人资格的分支机构企业所得税应当如何申报缴纳?

答:根据我国相关法律规定,不具有法人资格的营业机构的,应当汇总计算并缴纳企业所得税。如果是居民企业在中国境内跨地(指跨省、自治区、直辖市和计划单列市)设立不具有法人资格分支机构的,该居民企业为跨地区经营汇总纳税企业,也同样适用。除另有规定外。

分支机构都需要就地缴纳企业所得税吗?

答:不一定,如果是以下分支机构不就地分摊缴纳企业所得税:

(一)不具有主体生产经营职能,且在当地不缴纳增值税、营业税的产品售后服务、内部研发、仓储等汇总纳税企业内部辅助性的二级分支机构,不就地分摊缴纳企业所得税。

(二)上年度认定为小型微利企业的,其二级分支机构不就地分摊缴纳企业所得税。

(三)新设立的二级分支机构,设立当年不就地分摊缴纳企业所得税。

(四)当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起,不就地分摊缴纳企业所得税。

(五)汇总纳税企业在中国境外设立的不具有法人资格的二级分支机构,不就地分摊缴纳企业所得税。

分支机构能否享受小型微利企业所得税优惠政策?

答:不能。自2019年7月1日起,分支机构不再享受小型微利企业所得税优惠政策。因为分支机构并不是法人纳税不具有独立的法律地位,不承担独立的民事责任。所以不能根据分支机构的从业人数、资产总额和应纳所得税额作为判断小微企业是否享受所得税的优惠。因此,分支机构一律按照25%缴纳企业所得税。

上一季度不符合小型微利企业条件,已由分支机构就地预缴分摊税款,本季度按现有规定符合小型微利企业条件,上季度已就地分摊预缴的企业所得税如何处理?

答:跨地区经营汇总纳税企业如果上季度不符合小型微利企业条件财税服务,但是本季度符合条件,其总机构和二级分支机构多预缴的税款,可在以后季度应预缴的企业所得税税款中抵减。

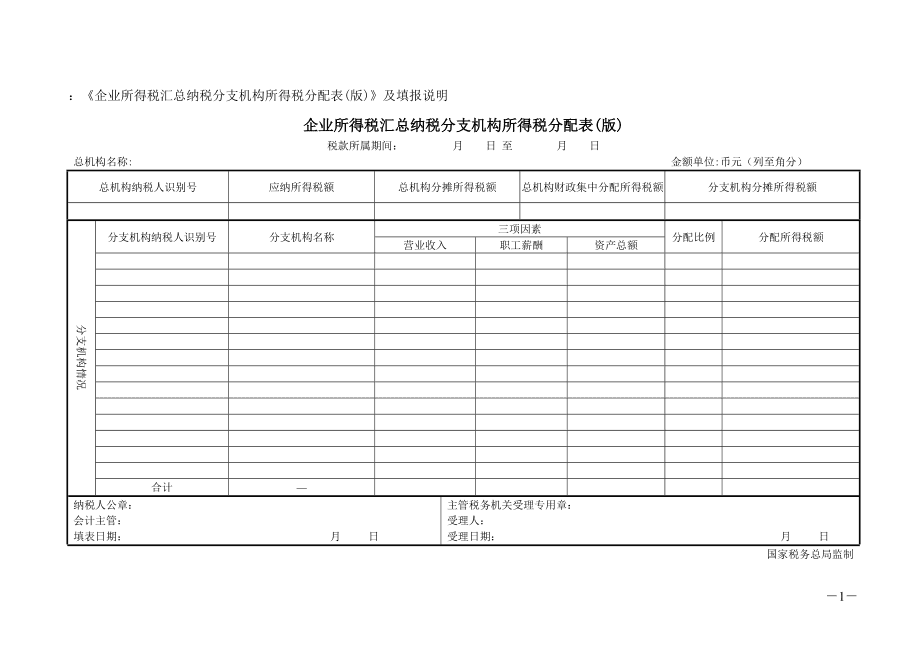

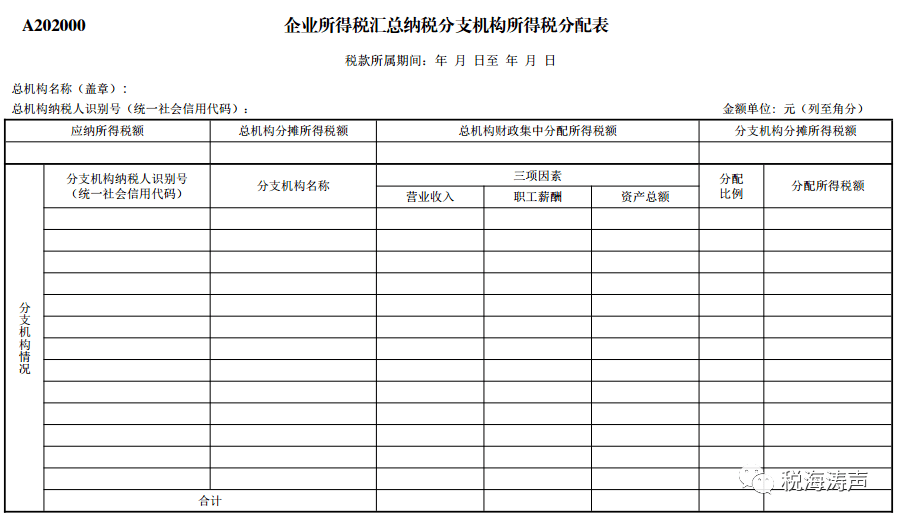

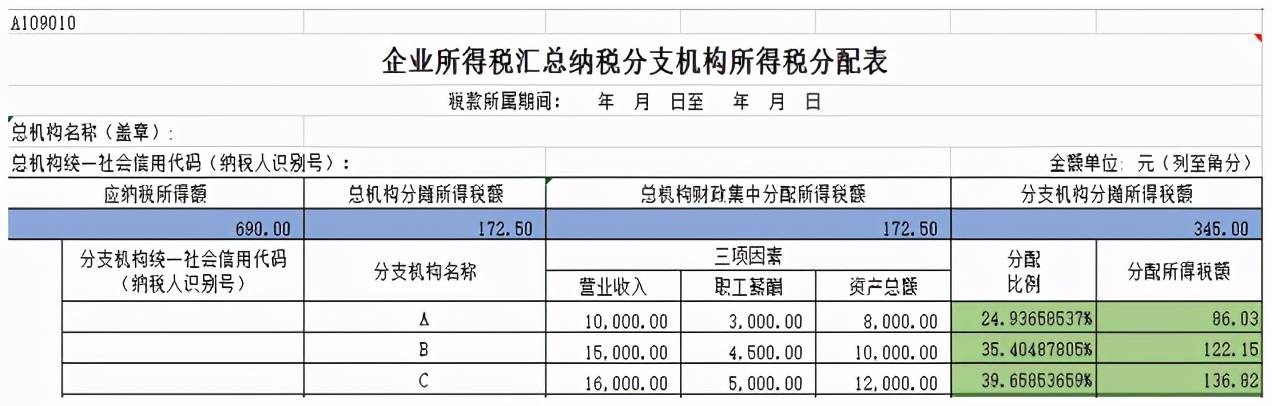

分支机构使用什么申报表进行纳税申报?

答:分支机构通常使用《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》进行月度、季度预缴申报和年度汇算清缴申报。

跨地区经营汇总纳税企业如何办理汇算清缴手续?

答:跨地区经营汇总纳税企业应当自年度终了之日起5个月内,由总机构汇总计算企业年度应纳所得税额,扣除总机构和各分支机构已预缴的税款,计算出应缴应退税款。总机构和分支机构的企业所得税也同样适用。如果跨地区经营汇总纳税企业在纳税年度内预缴企业所得税税款少于全年应缴企业所得税税款的,应在汇算清缴期内由总、分机构分别结清应缴的企业所得税税款;超过应缴税款的,可向主管税务机关申请退税办理。

印花税

跨地区经营的分支机构,其营业账簿应如何贴花?

答:跨地区经营的分支机构使用的营业账簿,应由各分支机构在其所在地缴纳印花税。对上级单位核拨资金的分支机构,其记载资金的账簿按核拨的账面资金数额计税贴花,其他账簿按定额贴花;对上级单位不核拨资金的分支机构财税服务,只就其他账簿按定额贴花。当然,为了避免对同一资金重复计税贴花,上级单位记载资金的账簿,应按扣除拨给下属机构资金数额后的其余部分计税贴花。

以上,就是分支机构涉税的主要内容了。如果大家问题,欢迎咨询广源信得。专业的事儿交给专业的公司做,你们只管经营,你们只管放心。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088