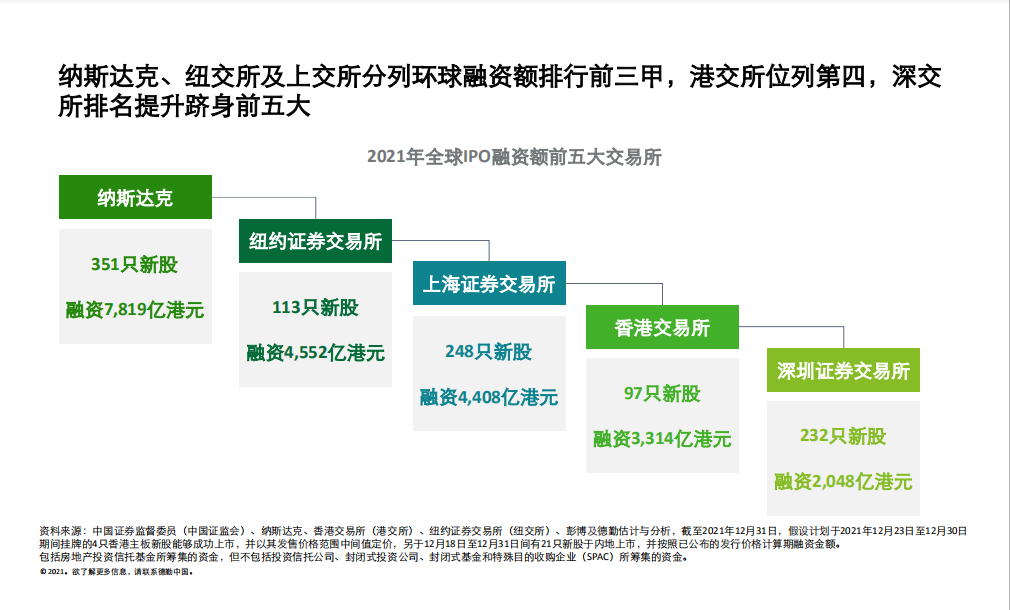

根据德勤中国的资本市场服务部最新发布的《2021年中国内地及香港新股市场回顾及2022年前景展望》,由于更多大型新股上市,以2021年新股融资额计,纳斯达克及纽约证券交易所将取得全球首席及第二位置。在更多新股发行,以及科创板和主板分别有重大新股上市的支持下,上海证券交易所将以第三位随后。香港交易所和深圳证券交易所将取得第四位及第五位。

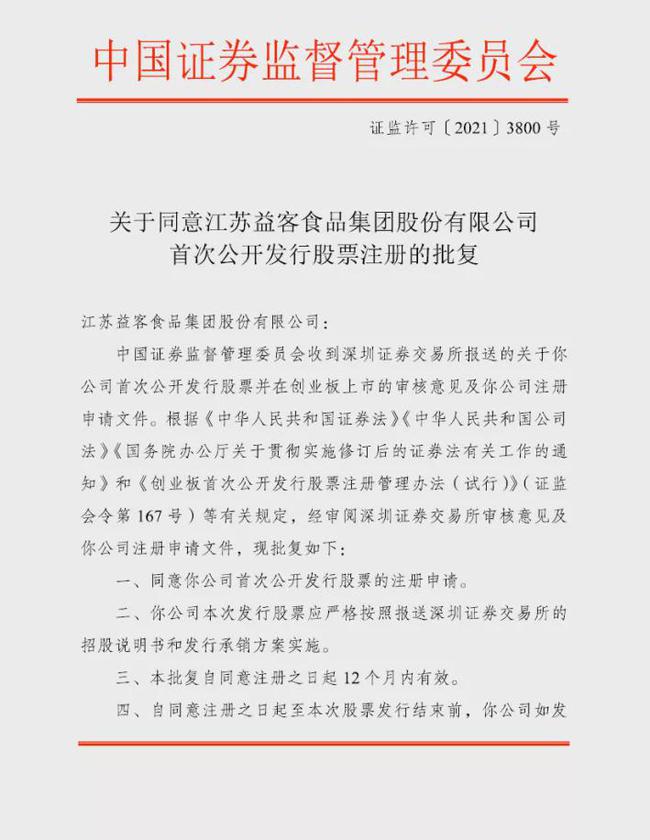

在2021年,内地资本市场因北京证券交易所(北交所)成立而扩容,创业板及上海科创板新股数量增加亦反映证券发行注册制度改革的明显和正面的成果。

由于近年中国资本市场进行了多项重大深化的改革,令到资本市场服务部对内地新股市场于2022年及之后数年的前景感到乐观。市场期待新股发行注册制全面推行将有助营造一个更有利的环境,让企业可于境内资本市场更有效率地及有效地募集资金,支持业务发展。此多层次资本市场和之间的互联互通有助来自不同行业、规模及发展阶段的企业进入公开市场的资金池,这将能够支持国家的可持续经济增长目标,及'30、60'碳减排目标。

展望2022年,A股新股市场将会在上海科创板、创业板及北交所的新股数量攀升的支持下持续增长。大部分的新股将会来自中小型制造及科技企业。在2022年,上海科创板该有170至200只新股融资2,100至2,500亿元人民币;同年或另会有210至240只新股于创业板上市融资1,600至1,800亿元人民币。上海及深圳主板预计将有120至150只新股融资2,000至2,300亿元人民币。

受到持续的地缘政治问题、监管变化影响内地包括新经济及教育在内等多个行业,以及市场对于加息及缩减购债规模揣测所冲击,香港新股市场于2021年第二季度及第四季度放缓,但由于其独有的优势,仍然无碍其成为国际金融中心。

在培育创新及新经济公司发展的生态环境日趋成熟,以及海外发行人的新上市制度支持下,2022年,香港市场将迎接更多来自于美国上市的中概股的双重主要及第二上市,而特殊目的收购公司(SPAC)的上市机制将有助吸引来自亚洲区内高增长企业或已私有化的中概股以SPAC并购目标形式上市。而内地的"30、60"碳减排目标,将倡导更多可持续及环境、社会及管治(ESG)企业上市,也有部分新股是来自香港本地的独角兽。这些发展亦将有助抵消地缘政治的紧张形势、不明朗及缩减购债所带来的部分负面影响。

虽然地缘角力导致市场利空因素频现,然而作为中国最国际化的城市,其资本市场发展与时并进、资金自由进出及充裕的流动性,香港定当持续成为中资企业的首选境外上市地。资本市场服务部预计,香港市场将有大约120只新股上市融资约3,300亿港元。

诸如网络安全审查办法、中国对私营教育培训公司的监管、美国证券交易委员会通过实施《外国公司问责法案》、对于禁止可变利益实体(VIE)到境外上市的揣测均令到中国企业到美国上市却步,尤其是在2021年下半年。在3只线上交通及招聘服务平台公司于2021年上半年作大型新股上市的带动下,2021年中概股到美国上市的数量及所募集金额将会较2020年的水平上升。

400-835-0088

400-835-0088