投资股票,投资者们通常都各有偏好,有的凭借其灵敏的嗅觉从细节发现机会,有的依赖于独到信息收集、分析方法。然而无论何种方式,如果能结合三张财务报表研究上市公司基本面以佐助决策,就无异于给投资上了一道双保险。

在之前的文章中,我们分别介绍了企业的主要三张财务报表,即资产负债表、利润表和现金流量表。如果说一张报表就是一台相机,展示的是企业财务数据“静态二维图像”,那么三张报表加上附注就是一台智能3D打印机,呈现的则是企业的“三维立体”财务数据。通过综合分析这些“立体”的财务数据,能够帮助我们更加清楚的了解优质企业的“蓄力”过程,进一步解读上市公司基本面。

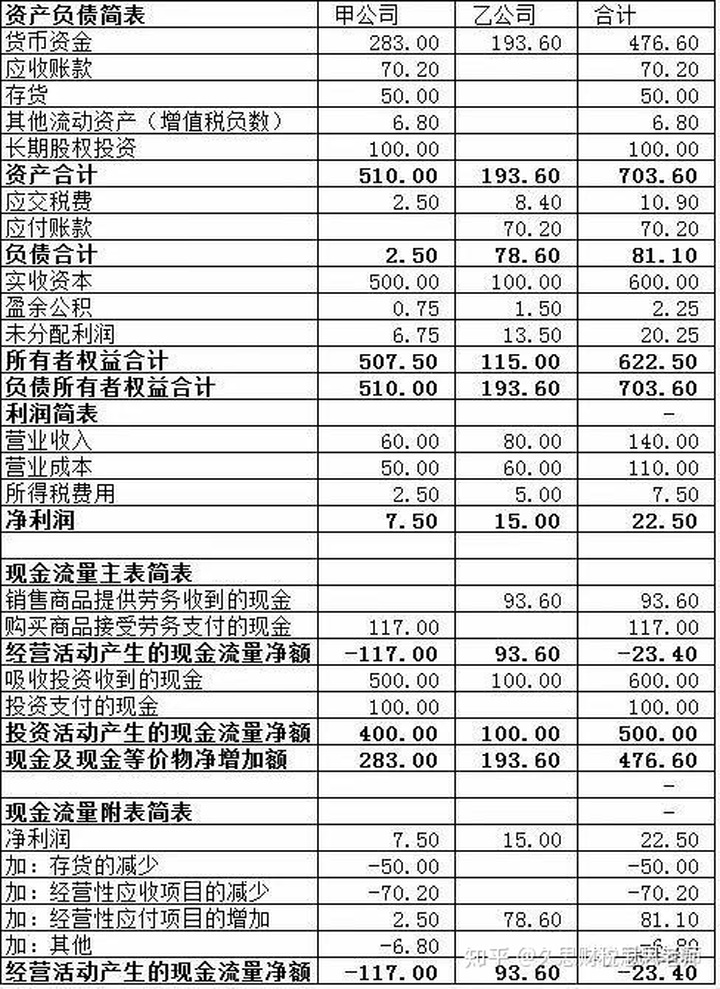

首先,请跟随我们的“3D打印机”,从聚焦资产负债表开始我们的解读旅程。资产是可以为企业带来收入的资源,企业的经营,就是利用资产创造收入。企业能够量化的资产如生产线、专利技术和商标等,体现为资产负债表上的长期资产。一家处于“蓄力”的企业,前期的关键资产储备往往是不可或缺的。我们可以关注企业资产负债表中在建工程、固定资产或无形资产等长期资产,是否有新增或者在建的关键生产线、是否取得了先进的重要技术使用权、是否正在申请或已取得新的重要专利技术等。当资产负债表有类似上述关键的新增资产,就有可能意味着释放了一个未来增长的信号。

除了企业关键资产的变化情况,我们还可以进一步分析资产的“质量”。这时我们“3D打印机”就逐渐聚焦到了侧面,即利润表。当企业的关键资产开始投入使用,为企业创造收入时,资产通过折旧摊销变成当期的费用,而收入和费用二者中间的差额就是资产能给企业带来的价值。资产为企业创造的利润越大,那么资产就越优质。我们可以通过利润表,结合企业的收入增长表现,分析净利润增长的表现和毛利率增长的表现是否与目标资产的投入使用相关。如果一系列资产的投入使用,使得企业收入、净利润及毛利率都有所增长,那么有可能说明该资产比企业原有资产更为优质,其转化为利润的能力更强,企业的盈利能力相应也会提升。

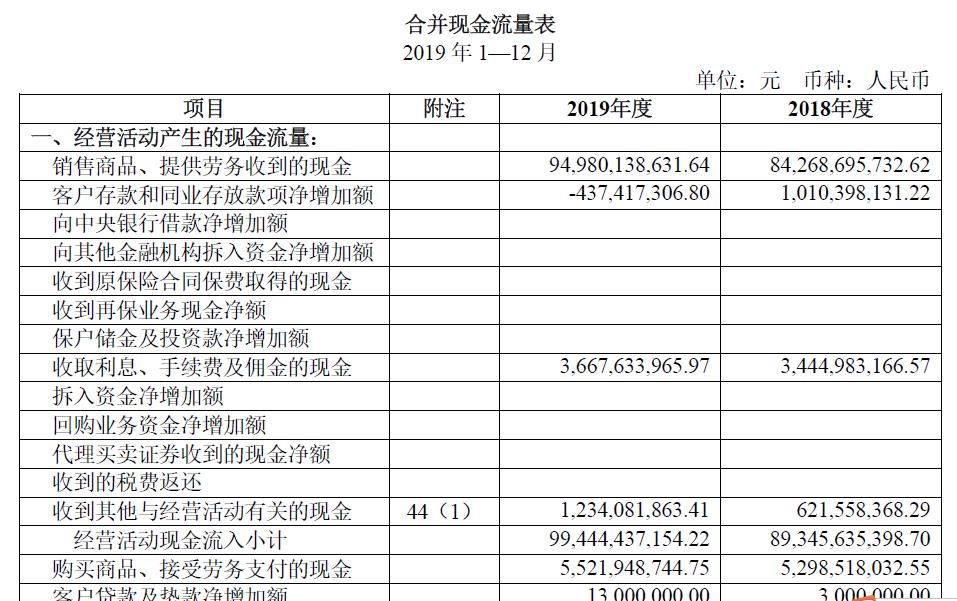

看完了正面和侧面,我们的“3D打印机”还可以从俯视的角度,即从现金流量表的角度来做一个完美收官。如同我们在现金流量表中提到过的,对比两家净利润相同的企业,其经营活动现金净流入越多,其净利润就相对更加扎实,而经营活动现金净流量少的,就可能需要怀疑一下净利润是不是存在着“水分”。现金流量表再往下走,就是企业的投资活动现金流,这里能看到很多企业对资产投资的数据线索,比如企业是否有重大的投资现金流出,这种现金流出是否持续,展现出企业投资理念和持续获得优质资产的能力等等。从投资活动现金净流量,我们又得到了企业“获得”资产的线索,带着这些线索再回到资产负债表,这样三张财务报表的分析就形成了一条回路,不仅三张财务报表环环相扣、互相印证,还能把企业的成长变化以数据的方式更加形象的展现在我们面前。

投资的核心问题之一就是收益率,也就是说投资者投入一定量的资本到底能获得多少收益。一般来看,股票带给投资者的收益主要包括两个部分,即股价升值收益和股利收益。

一、股价升值收益与上市公司基本面

股价升值收益是股票投资收益的主要来源之一。如果投资者低价买入股票上市公司财务报表,然后高价卖出,就可获得股价升值收益,即资本利得。然而,波动是股票的天性,对很多投资者来说,一旦买入一只股票,就开始了对股价波动的长期担心中。相比之下,另外一部分投资者则更胸有成竹些,他们更耐得住性子,投资策略更加稳健。决定投资心态很重要的一点就在于,投资者是否懂得分析上市公司的基本面。

接下来,我们一起看看如何通过分析上市公司的基本面,挖掘公司的内在价值,从而判断股票估值处于低估、合理、高估哪个区间,进而做出适当的投资决策。

首先,投资者可以关注公司净资产情况。我们说一家公司有没有钱,除了它的资产有多少,更重要的是看它的净资产有多少。比如甲公司拥有100万总资产,但是还借了别人60万;而乙公司虽然只有50万总资产,但没有任何外债,那么甲公司和乙公司到底谁更有钱就一目了然了。如果我们结合过往几年的财务报表,也可以进一步判断企业财富的增长趋势和未来成长性。

此外,在关注一家公司是否富有的同时,投资者通常也会关心其赚钱能力。结合净利润来寻找一些财务指标,通常可以给投资者的判断带来更充分、有效的信息。比如,看一家上市公司毛利率的表现,若毛利率持续走高,则一定程度上说明公司的赚钱能力在提升。又比如上市公司财务报表,净利率高则表示这家公司盈利效率较高,同样获得一块钱收入所赚取的利润更高。

其次,投资者可以关注公司每股净资产和每股价格之间的关系,即市净率指标,尤其可以特别关注每股价格低于每股净资产的公司。如果公司的每股净资产为10元,而公司每股股价是8元,那么理论上我们可以花8块钱买到价值10块钱的东西,这可能就是一个投资机会,但是值得注意的是,投资者同时需要深入了解这类公司股价低于净资产的真正原因,比如是否面临公司业绩持续增长乏力、行业处于传统夕阳行业等不利因素?这些不利因素是可以消除的还是短期无法改变的?公司对此是否采取了相应措施等?这些通常也可以通过分析相关期间的主要财务报表来辅助判断。

综上,看一家公司是否值得投资,一方面可以从其净资产角度看哪家公司更富有,从获利能力角度看哪家公司的前景更好,上升空间更大;另一方面,在选择出手时机或成本上,还可以关注市净率以增加投资的“安全系数”。

二、股利收益与上市公司基本面

公司的每股盈利和股利支付率也是投资决策中不可忽视的因素,这两项指标在一定程度上反映了被投资公司回馈投资者的能力与意愿。每股盈利反映了投资者当年所能享有的公司赚取的利润金额,股利支付率则反映了多大程度上这些年度盈利可以“落袋为安”。

每股盈利体现了投资者可获股利的最大值。投资者除了可以利用上述提到的毛利率、净利率等指标来观察上市公司的获利能力外,还可以通过纵向分析公司历年盈利率的变动来动态分析和判断公司未来的盈利水平。

在分析公司盈利能力时,投资者除了关注每股盈利,还可以进一步思考公司盈利能力质量。当公司的盈利能力出现增长时,不妨看看这种增长是不是与偶发性交易相关,比如税收返还、减免,政府补助,重组损益等,一般这些信息在公司的年报附注中就可以能找到。

此外,股利支付比率的波动性,公司是否具备支付相对较高比率的股息的能力与意愿也往往可以从报表中得到体现。比如,通过比对现金流量表中的投资性支出及每年经营性现金流入的规模与趋势,可在一定程度上体现公司是否具备充沛的资金来源以支持其一般股利支付比率。通过观察每年股利支付比率可以看出公司对于以股息回馈投资者的稳定程度。

如果我们能学会综合运用三张财务报表解读企业,就能帮助我们抓住企业成长中的关键信息,识别“潜力股”,从而获得更多的投资机会。

更多内容请关注微信公众号金融界股灵通(ID:jrjstock),龙头股点评、涨停板预测、题材掘金、股市要闻、大盘走势、公司新闻和停复牌等消息一网打尽,具备压力位、支撑位和买卖点查询功能!

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088