这种问题必须举例子,不然讲不清楚,说A或者B这样的代称都讲不清楚,我个人觉得是这样的:

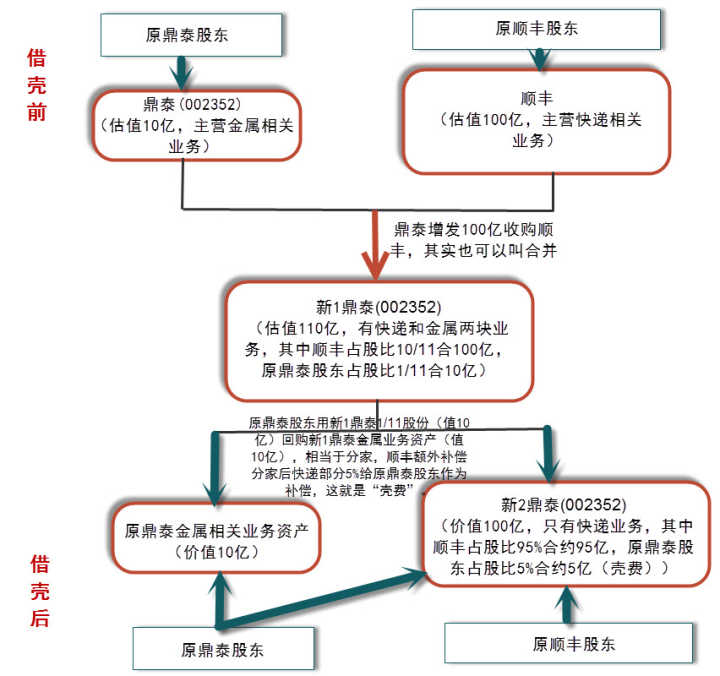

拿现在顺丰和鼎泰新材举例,顺丰现在正借壳鼎泰新材(下面简称鼎泰)在A股上市。为了方便计算假设目前鼎泰值10亿顺丰值100亿,顺丰借壳鼎泰可以解释为(分几步):

1. 鼎泰原来市值10亿,想买顺丰,需要100亿现金借壳上市流程,没有现金,那么增发股票用等值股票购买。

2. 鼎泰增发100亿用于购买顺丰,购买后此时公司总市值 110 亿, 其中顺丰占股10/11反而成为增发购买后新公司的大股东控股股东, 鼎泰占股1/11变小股东。

3. 新公司(增发购买顺丰后)有两块业务,原顺丰的快递相关业务和原鼎泰的金属相关业务,那么顺丰如何剥离原鼎泰金属相关业务(价值10亿)?这部分业务对顺丰没用。

4. 可以直接再卖给鼎泰原股东,鼎泰原股东也用新公司股份,1/11的新公司股份(也是10亿,110亿*1/11)买这部分金属业务(也是10亿),相当于分家,这样下来最后新公司顺丰占股100%(市值100亿),鼎泰还是拥有原来的资产(10亿),不过没上市了。

当然在实际操作中,第4步,一般鼎泰股东不会以刚好原价购回原金属业务资产,而是同时获得顺丰快递部分的小部分股份(比如快递部分业务5%价值5亿)作为补偿来购买原来价值10亿的金属业务资产,这5亿的差额补偿就相当于这个壳的“壳费”,这样购回后鼎泰原股东还是拥有原来的金属相关业务资产借壳上市流程,同时多了5%的顺丰公司(下图中新2鼎泰)股份。借壳给你总要有点好处,不然为什么要借给你,在这个案例中,相当于鼎泰把壳借给顺丰,那么鼎泰在借壳前是有一个壳和10亿金属业务资产,借壳后10亿金属业务资产没变,壳没了换成价值5亿占比5%的顺丰公司(下图中新2鼎泰)的股票,这个5亿就是壳费。为了方便理解下面附上一个简图来简要说明这个过程......

以上资产的数字只是为了方便计算和说明假设的,不具备真实性合理性。

如果上面的逻辑或流程有问题欢迎留言指出,谢谢。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088