新华社上海4月23日电(上海证券报记者 时娜)“路演时大家都表现出浓厚的兴趣,但报价时400多家询价机构就跟约好了一样,直到报价系统关闭前最后几分钟才出价,而且大家很‘默契’,近七成机构出的价连小数点后两位都一样。”科创板IPO询价经历让一家主营关键材料国产化公司的董事长感叹“长见识”。由于定价低于预期,这家公司实际募资额远低于计划融资额,公司扩产计划也因此只能跟着“打折扣”。

今年以来,像上述公司这样实际募资额低于拟募资额的案例占到同期IPO企业总数的近60%,发行市盈率在23倍以下的案例也明显增加,注册制下市场化定价威力显现。与此同时,去年曾引发热议的询价机构协商报价问题也再度引发讨论。

应如何看待新股发行市盈率逐渐走低?IPO足额募资越来越难,是企业预期太高,还是询价机制不完善导致定价有失公允?如何在资本市场投资者获得感和实体企业获得感之间取得平衡?近日,上证报记者带着相关问题走访了多家IPO企业、买方机构及投行。

(小标题)低市盈率发行案例骤增

科创板、创业板试点注册制正在给市场带来深刻变化。在发行定价环节,记者注意到,今年以来科创板发行市盈率在23倍以下的案例明显增加。

Wind数据显示,截至4月20日,科创板今年以来已有51只新股完成发行,其中有5只发行市盈率超过百倍,最高的诺禾致源发行市盈率达231.51倍。与此同时,有16只发行市盈率在23倍以下,而去年全年只有6只。尤其是3、4月份,发行市盈率低于23倍的新股数量增长尤其明显。其中,在3月份24家完成发行的公司中,发行市盈率低于23倍的占10家;在4月份启动发行并已定价的7家IPO企业中,已有4家的发行市盈率低于23倍。

创业板也是如此。注册制实施以来,既有以超高市盈率发行成功的公司,也有越来越多公司的发行市盈率较低。数据显示,今年以来已有54只创业板新股完成发行,发行市盈率在7.98倍至94.99倍之间,其中有25只在23倍以下。而2020年8月24日创业板启动注册制试点至2020年12月31日的约4个月里,新股发行市盈率在16.12倍至115.56倍之间,低于23倍的仅有11只。

与行业对比来看,新股发行市盈率大幅低于行业均值的情况也越来越多。Wind数据显示,科创板51只新股里,有38只新股的发行市盈率低于行业平均水平,占比高达74.5%,其中有13只新股的发行市盈率不到行业均值的一半;创业板今年已发行的54只新股中,只有5只发行市盈率高于行业平均水平,有15只发行市盈率不到行业均值的一半。

“新股发行市盈率有高有低,且整体逐渐走低是正常的,因为供求关系变了,这是市场化改革显威力的表现。毋庸讳言,确实也存在询价机构协商报价的问题。”有券商人士称。

对此,深圳一家私募机构基金经理告诉记者,一开始机构报价时,怕自己报价太低而无法入围,都往高报,所以科创板、创业板刚启动时,很多IPO都出现了超募。但慢慢地大家发现,不做报价离群者才更重要。

上述基金经理进一步解释道,新股询价有高价剔除机制,报价最高的10%会被剔除,报价时往低报比往高报更保险,也对机构更有利。此外,小型机构一般投研定价能力较弱,想要确保拿到新股获得挣钱机会,最简单的办法就是抄大机构的作业,所以很容易就会出现协商报价的情形。

“机构之间是否互相串通不好说,但新股报价也是有市场行情的。比如,去年下半年报价普遍是投资价值研究报告列出的估值区间下限再打三至五折,最极端时折扣数甚至低于二折,近期的行情是三至四折左右,大家算一下,得出的报价就会差不多。”一家券商的资管人士透露。

(小标题)募资不及预期原因众多

新股发行市盈率走低,使得IPO公司募资不及预期的情况明显增多。数据显示,在创业板今年已完成发行的54只新股中,有30只新股的实际募资额低于预期,其中晓鸣股份、共同药业、志特新材的募资总额不到计划融资金额的40%。

在科创板的51只新股中,则有33只新股的募资总额不及预期。其中,昀冢科技计划融资10.26亿元,但实际仅募集2.89亿元;科美诊断预期融资6.79亿元,但实际只募资2.93亿元。

以高性能PI薄膜龙头企业瑞华泰为例,公司计划融资4.5亿元,但最终只募集到2.69亿元,减去5033万元的发行费用后,实际募资金额不到预期的一半。

PI薄膜被誉为“黄金薄膜”,在5G通信、柔性OLED显示、新能源汽车等新产业领域有广阔的应用前景。瑞华泰作为一家参与全球竞争的全球高性能PI薄膜产品供应商,有多项产品打破国外厂商的市场垄断。“路演的时候非常火爆,很多买方投资总监及卖方首席前来与管理层交流,但没想到结果只募到这么点钱。”有参与瑞华泰线下路演的投资者感叹道。

“国家大力发展资本市场是希望支持实体经济。目前来看,虽然募集到的资金确实会对公司有一定帮助,但显然是不够的。由于募资额与预期偏离太大,我们的募投项目推进预计会受到影响。”一家科创板企业的董事长说。

有公募机构表示,IPO募资不及预期有多方面原因ipo注册制,有的可能是发行人的预期太高,“注册制时代,企业也要适应新变化。”

另有投行人士认为,询价机制不完善导致定价有失公允是重要原因之一。“当前的询价制度下,IPO定价并不是双方公平博弈的结果。IPO企业在定价上缺乏话语权,即便觉得委屈,也无可奈何。另一大投资群体即中小投资者则是价格接受者,他们不参与报价。而主承销商投价报告给出的参考价格形同虚设,定价权完全掌握在询价机构手上。询价机构有强烈的动机,在不影响企业上市的情况下,尽可能把价格压低,因为股价越低,他们就越安全,上市之后获利空间也越大。”

(小标题)如何让各方都有获得感

一边是企业足额募资越来越难,另一边是科创板及创业板打新者收益不错。数据显示,今年年内上市的科创板新股在上市首日均实现上涨,涨幅在28.93%至316.84%之间,其中涨幅超过100%的接近六成。创业板新股上市首日涨幅逾100%的超过八成,涨幅超过200%的接近六成,其中表现最好的中金辐照上市首日收盘涨幅高达920.59%。

有券商人士表示,由于大部分IPO定价都给二级市场预留了空间,一二级市场有着显著价差,注册制下打新风险依然较低。

记者在一些公募基金的策略报告里看到,有不少公募基金将打新列为主要的收益增厚方式及超额收益来源之一。一些基金公司甚至在业务设置上将打新业务归到固定收益部。

“现在看起来,IPO获利最大的并不是企业,而是资本。规则如此,我们只能接受,但定价过程缺乏对实体经济的公允,让我们觉得很难受。”一家科创板企业的董事长表示。

“注册制市场化定价可能是市场化程度最高的一个机制安排,现在却变成了一些机构稳赚不赔的财富盛宴,长此以往会影响企业在A股上市的意愿。”有分析人士称。

资深投行人士王骥跃表示,去年9月,机构协商报价问题因上纬新材差点发行失败一度备受瞩目,监管机构向专业投资者下发了全面自查的通知,但该问题直到现在依然没有得到彻底解决。

“有一些IPO成就了机构打新的超额收益,却丢失了对实体经济的基本公允,应当引起重视并及时调整。”有市场人士呼吁。

投资者参与打新希望赚取绝对收益ipo注册制,企业上市希望能从资本市场获得尽量多的资金推动发展,如何让各方都有获得感,考验的是市场各方的智慧。(完)

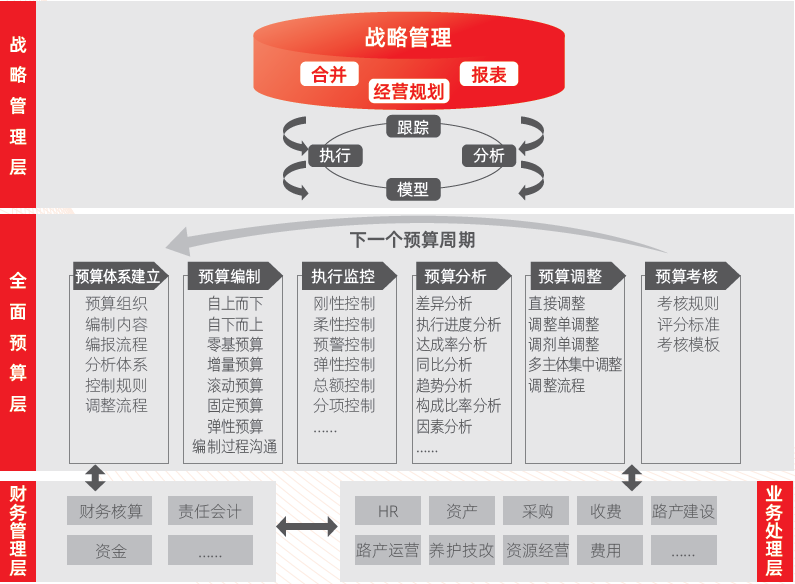

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088