企业怎么税务筹划,度巴上海各园区合作品牌,园区直招,高额返税,助力企业成长.上海各园区公司税务筹划,无需法人到场,全程代办,一手资源,高额返税!

企业对销售人员的奖金提成常常采取“包干制”,即对销售人员除了每月定额发放工资外,再按照其销售金额的一定比例提取奖金。支付奖金后,不再另行报销销售人员的差旅费、业务招待费等与销售有关的费用。这样,销售人员只有努力提高自己的销售额,拿到更多的奖金,才不用自己掏钱支付这些费用。企业也就达到了防止销售人员滥报费用,节约成本支出,鼓励多劳多得的目的。

企业进行会计核算时,一般是按照应当发放的奖金数额,借记“营业费用”,贷记“应付工资”。按照现行税法规定,在企业所得税前扣除的工资费用不能超过计税工资的标准,企业在年终必须按照提取的工资总额和实际发放数,对照计税工资标准调整应纳税所得额,同时要根据支付给职工的工资代扣代缴个人所得税。企业发放的奖金中有一部分是销售人员的差旅费和业务招待费,如果企业全部作为奖金核算,则减少了税前可扣除费用数额,有可能增加企业的所得税负担。在这种情况下,企业如果变换另一种会计核算方法纳税筹划实际案例,就有可能减轻税收负担。

例:某企业有职工300人,其中销售人员10人。2006年度共提取职工工资440万元,其中销售人员工资12万元(每人每月1000元),奖金42万元(每人每月3500元),提取数等于发放数。2006年税前会计利润100万元。

不考虑其他纳税项目,相关应纳所得税计算过程如下:

(1)企业所得税:

计税工资标准=800×300×6 1600×300×6=4320000(元)(自2006年7月1日起,企业工资支出的税前扣除限额调整为人均每月1600元;对企业在2006年6月30日前发放的工资仍按调整前的800元扣除限额执行,前6个月超过扣除限额的部分,不得结转到2006年度后六个月扣除)

工资超标准=400=80000(元)

应纳税所得额=0=1080000(元)

应纳企业所得税=1080000×33%=356400(元)

(2)销售人员个人所得税:

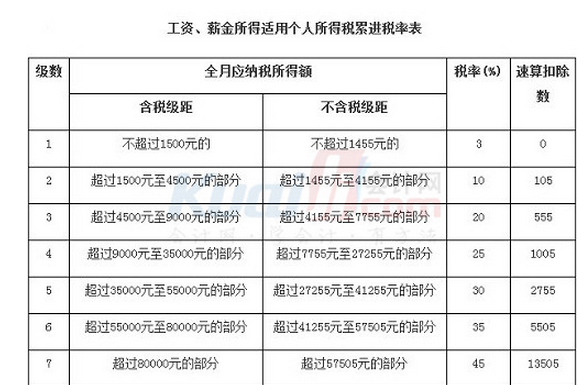

每人每月应纳个人所得税额=(1)×15%-125=310(元)

全年合计应纳个人所得税额=310×10×12=37200(元)

如果企业改变会计核算方法,先将销售人员的差旅费和业务招待费据实报销,仅对不能提供费用发票的部分作为销售人员的奖金处理。结果会与筹划前存在差额。

假定每位销售人员取得的奖金中包含差旅费400元,业务招待费700元,均取得合法凭证,销售人员报销后,会计处理为:

借:管理费用——业务招待费 700

营业费用——差旅费 400

营业费用——奖金 2400

贷:现金 1100

应付工资 2400

由于差旅费属于纳税人负担的为销售商品而发生的合理费用,只要能提供合法、齐全的凭证,就可以在税前全额扣除。而业务招待费可以按照企业全年销售(营业)收入净额的一定比例在税前扣除。在此假定本年实际发生的业务招待费不超过税法规定的税前扣除标准,不考虑其他纳税调整项目,相关所得税计算过程如下:

企业所得税:

本年度实际支出工资总额=4400000-(400 700)×10×12=4268000(元)

实际支出工资总额没有超过计税工资标准,不需要作纳税调整。

应纳企业所得税:1000000×33%=330000(元)

销售人员应纳个人所得税不变。

改变核算方法后,节省企业所得税26400元(356)

上面例子中假定本年度该企业实际发生的业务招待费不超过税法规定的税前可扣除标准。第一种核算方法中实际发放的工资总额超过税法规定的计税工资标准,产生了纳税调整项目,提高了应纳税所得额,相应地,企业要交更多的企业所得税。改变核算方法后,将销售人员奖金中包含的业务招待费与奖金分开核算,使得实际发放的工资总额没有超过计税工资标准,假定业务招待费没有超标,这时,不需要调整应纳税所得额,应纳企业所得税减少,就可以减轻企业所得税负担。

需要注意的是,由于税法对业务招待费和计税工资的扣除标准是不同的,所以在采取第二种核算方法时企业的所得税负担不一定降低。税法规定,纳税人发生的与其生产、经营业务直接相关的业务招待费,在下列规定比例范围内,可据实扣除:全年销售(营业)收入净额在1500万元及其以下的,不超过销售(营业)收入净额的0.5%;全年销售(营业)收入净额超过1500万元的部分,不超过该部分的0.3%,超过标准的部分不得在税前扣除。

倘若企业实际发放的工资总额不超过税法规定的计税工资标准,但由于将销售人员奖金中包含的业务招待费转入“管理费用”后,使得业务招待费超过税法规定的标准,则企业要调增应纳税所得额。这种情况下,采用第二种核算方法不一定能减轻企业的所得税负担,甚至会加重企业的所得税负担。

假定上例中该企业2006年度营业收入净额为1000万元,除了销售人员奖金中包含的8.4万元(700×10×12=84000(元))业务招待费以外,企业还发生业务招待费5万元,其他条件不变,采用第二种核算方法,企业应纳所得税计算过程如下:

本年度业务招待费扣除标准=10000000×0.5%=50000(元)

业务招待费超标准=80000=84000(元)

应纳税所得额=0=1084000(元)

应纳企业所得税=1084000×33%=357720(元)

可见,在这种情况下,变换核算方法要多缴纳企业所得税1320元(357720-356400)。

因此,企业要根据实际情况,综合分析,选择适合的核算方法纳税筹划实际案例,以达到减轻税负的目的。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088