增值税的税务筹划

一、一般纳税人与小规模纳税人的税收筹划

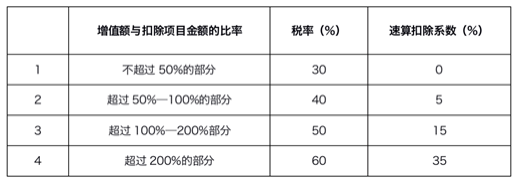

某生产性企业的不含税年销售收入为120万元企业税收筹划真实案例分析,销货适用税率17%。不含税可抵扣购进金额84万元,购货适用税率17%。

采用增值率筹划法为该企业进行纳税人类别的选择。

二、增值税纳税人与营业税纳税人的税收筹划

某品牌手机市场零售价为2000元,购进含税价为1720元。市场上销售渠道主要有以下三种:一是通信运营商销售手机,同时提供移动通信服务;二是小规模的手机专卖店销售;三是大中型商场、通讯超市等较大的手机专卖店销售。进行销售渠道的选择。

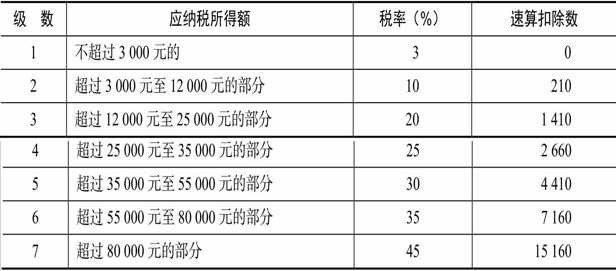

增值税小规模纳税人与营业税纳税人含税税率比较 增值税征收率T2 3% 3% 3% 增值税含税征收率T2/(1+T2) 2.91% 2.91% 2.91% 增值税一般纳税人与营业税纳税人含税增值率平衡点 增值税税率T1 17% 13% 17% 13% 营业税税率T3 3% 3% 5% 5%

三、代销方式的税收筹划

甲企业为一般纳税人生产企业,乙企业为一般纳税人商业企业。甲企业欲同乙企业签订一项代销协议,由甲企业委托乙企业代销产品,不论采取何种销售方式,甲企业的产品在市场上均以每件0.2万元的价格销售。到年末,甲企业的进项税额为30万元,乙企业售出该产品2000件。代销协议方案有两个:

方案一:采取代销手续费方式,乙企业以每件0.2万元的价格对外销售甲企业的产品,根据代销数量,向甲企业收取20%的代销手续费。

方案二:采取视同买断方式,乙企业每售出一件产品,甲企业按0.16万元的协议价收取货款企业税收筹划真实案例分析,乙企业在市场上仍以每件0.2万元的价格销售甲企业的产品,实际售价与协议价之间的差额,即每件0.04万元归乙企业所有。

甲、乙企业应当采取哪种方案较为合适?

四、购进渠道的税收筹划

某生产企业为增值税一般纳税人,适用增值税税率17%,主要耗用甲材料加工产品,现有A、B两个企业提供甲材料,其中A为生产甲材料的一般纳税人,能够出具增值税专用发票,适用税率17%;B为生产甲材料的小规模纳税人,能够委托主管税局代开增值税缴纳率为3%的专用发票,A、B两个企业所提供的材料质量相同,但是含税价格却不同,分别为133

含税增值率平衡点T3×(1+T1)/T1 20.65% 26.08% 34.41% 43.46% 营业税税率T3 3% 5% 20%

元、103元。

分析要求:该企业应当与A、B两家企业中的哪一家企业签订购销合同? 从一般纳税人购货(Y)可抵扣从小规模纳税人购货(X)平衡点含税购进价格比(x/y) 增值税率 可抵扣增值税率 17% 17% 13% 13%

3% 0 3% 0 86.80% 84.02% 90.24% 87.35% 五、促销方式的税收筹划

某服装经销公司在2011年为庆祝建厂10周年,决定在春节期间开展一次促销活动,现有两种方案可供选择。方案一,打8折,即按现价折扣20%销售,原100元商品以80元售出;方案二,返还20%现金,即销售100元商品的同时,向购货人赠送20元现金。(进货成本每件为70元,城市维护建设税及教育费附加不计。)

该服装经销公司应如何设计税收筹划方案?

百度搜索“77cn”或“免费范文网”即可找到本站免费阅读全部范文。收藏本站方便下次阅读,免费范文网,提供经典小说教育文库增值税税收筹划案例分析在线全文阅读。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088