最近股权市场真的很火啊,很多的创业者通过合并,收购(部分或者全面)套了现,也实现了自己的价值。随之而来的,是大量的客户找我询问股权转让中的各种税务问题。

所以,鄙人稍微总结了一个最简单最通俗最容易操作的方案,希望大家可以用起来,希望大家的钱包可以更加鼓起来。

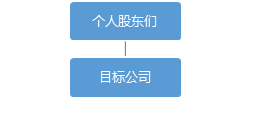

国内最常见,最常见,最常见的控股架构

这个应该是目前市场上最最常见(也是最最坑爹的,后续详细说哈)的控股架构了。一个或者多个个人股东股权转让中的税收筹划,直接共同持有目标公司的100%的股权(我们不讨论各个股东之间的持股比例问题哈,那个不是税务内容)。这个架构深受大众的欢迎,也有很多的优点,比如说架构实现时间短,结构简单,容易理解,维护成本低等等。

不过大家懂的,在国内,往往最大众的选择项,是最悲剧的选择项。

为什么这个也是最坑爹,最坑爹股权转让中的税收筹划,最坑爹的控股架构

这个简单粗暴的架构带来的最大问题,就是在目标公司的股权发生变化时,其股权收益或者损失会直接实现到个人层面上。大家也都知道,一单某个收入直接到了个人层面,就没有了缓冲,从而直接带来大量的问题。

为了让大家更容易理解,我们举个栗子。

我们假设有目标公司A,注册资本100万,经过几年经营,目前净资产1000万,市场价格(买卖双方商议的价格,不见得一定就是市场公允价格)3000万,某原始股东希望将其股份以市场价转让(比如说10%)给到另外一个股东(可以是赠送,可以是有价转让,可以互换等等)。

在这个栗子里面,有几个问题需要大家注意:

1 股权交易的收益计算公式和金额;

2 影响股权交易收益的因素有哪些;

3 如果有收益,实现在哪个层面?是否有直接税收发生?

按照《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)规定,转让股权收入扣除为取得该股权所发生的成本后为股权转让所得,但不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。

用普通生意人都能听懂的话来说,就是你的收到的股权转让的钱减去当初获取股权所支付的钱。在上面的栗子中,转让价格=市场价格*股份比例,也就是3000万*10%=300万,股权获取成本是原始的投资*股份比例,也就是100万*10%=10万。那么,这个交易的收益就等于300万-10万=290万,且是在个人层面上实现的,也就会直接触发20%的股权转让个人所得税,也就是说,本次股权转让的个税是290万*20%=58万。

很多客户问我说,这个情况下,把转让价格做低不就可以了么?比如转让价格就是10万,那么不就没有股权转让收益了么?至于交易价格的差额,购买方直接支付给卖方个人不就好了么?

DUANG,DUANG,DUANG!请参考,税总函 [2014] 318号 国家税务总局关于加强股权转让企业所得税征管工作的通知,国家税务总局公告2010年第27号 国家税务总局关于股权转让所得个人所得税计税依据核定问题的公告等和股权转让价格相关的法律法规。其中部分摘录给大家做参考,如下:

(一)符合下列情形之一且无正当理由的,可视为计税依据明显偏低:

1.申报的股权转让价格低于初始投资成本或低于取得该股权所支付的价款及相关税费的;

2.申报的股权转让价格低于对应的净资产份额的;

3.申报的股权转让价格低于相同或类似条件下同一企业同一股东或其他股东股权转让价格的;

4.申报的股权转让价格低于相同或类似条件下同类行业的企业股权转让价格的;

5.经主管税务机关认定的其他情形。

三、对申报的计税依据明显偏低且无正当理由的,可采取以下核定方法:

(一)参照每股净资产或纳税人享有的股权比例所对应的净资产份额核定股权转让收入。

对知识产权、土地使用权、房屋、探矿权、采矿权、股权等合计占资产总额比例达50%以上的企业,净资产额须经中介机构评估核实。

(二)参照相同或类似条件下同一企业同一股东或其他股东股权转让价格核定股权转让收入。

(三)参照相同或类似条件下同类行业的企业股权转让价格核定股权转让收入。

(四)纳税人对主管税务机关采取的上述核定方法有异议的,应当提供相关证据,主管税务机关认定属实后,可采取其他合理的核定方法。

在实操当中,什么第三方评估,市场价格等,其实都不靠谱,因为没有办法平衡各方的利益,也没有办法说服所有人,所以,实际上,最常用的就是根据企业的净资产作为股权转让的最低价格。在上面的栗子中,股权转让的可能的最低价格可能可以是1000万*10%=100万。

这个架构最坑爹的地方,就是在目标公司和股权持有方之间没有任何缓冲地带。任何的股权收益,都会直接实现在个人股东层面,从而立刻触发资产收益的20%个人所得税,且没有任何可以筹划的余地。(我的客户们啊,不要怪我没招啊,实在是你们都木已成舟了啊,小人实在是没法变魔术啊)

辣么应该肿么办呢

我们很多次已经聊过,所有的税务筹划,都应该在交易发生前提早准备。任何事后的税务筹划,都是浮云,是不可能实现的。并且,考虑到我们提供的方案适用范围,我们不搞那种大家都看不懂的,复杂的架构,我们只聊最简单的,普通创业者都能用得起的架构。

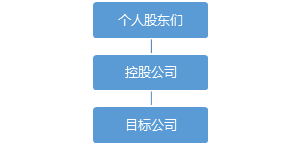

考虑到上面架构中最大的弱点问题,我们提出了以下同样简单的架构供大家使用。

简单不?

我们要做的,只需要在目标公司和个人股东之间,插入一个空壳的控股公司即可。(同时可能需要准备其他特殊企业,具体请去百度查找“捷税宝”)

是不是太简单了?

不过就是这么如此简单的一步,99%的创业者都没有考虑过和操作过。而往往是到了股权变现了,税金大量需要支付的时候,方才追悔莫及。

那么我们简单聊聊这么做的好处可能有哪些。

1 股权转让的收益,从原来架构的个人,转移到中间的控股公司中了。这样就避免了股权转让时直接产生个人所得税的问题;

2 控股公司可以作为股东自己的投资机构,向多个目标公司或者产品投资,形成统一的管理机制;

3 控股公司的所得税可以通过各种方式再做筹划(比如捷税宝),有非常标准的方法可以降低到合理水平;

4 控股公司可以有效的隔绝目标公司和股东个人直接的责任问题;

5 控股公司可以从法律上做到单股东控制目标公司的情况,方便目标企业管理;

6 可以实现投资损失和投资收益相抵消的效果(在国内没有实现个人所得税家庭申报制度之前,公司是大家可以进行投资收益和损失抵充的唯一出路);

这么一个控股公司的维护成本有多少呢?

根据我们轻松财税平台的价格,一个控股公司的设立成本,在5K左右,一年的维护成本在3K左右。如果说大家在完成新架构的5年内实现了股权变现,那么总的维护成本在5K+3K*5=20K的样子。也就是说,如果你在5年内可能实现超过20万的股权收益,相对于可能的40K的成本,这个新的架构对大家来说都是值得操作的。

那么最后做个硬广,新架构设立费用,不要9999,不要3999,只要299。点击下面的链接开始转型吧。

/shop/mycompany/index/0/0/0/0/46

(记得选择“虚拟地址”哦)

我们的业务美眉会在10分钟内联系您!

轻松财税

让财税管理更轻松

/r/1EgMFArEJVdarU539x3G (二维码自动识别)

(嘘,左下角还有个捷税宝,别说我没告诉你哈^_^)

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088