今年以来,互联网、教育培训、外卖快递等多个行业,在强监管之下,自身存在的发展弊端展露无遗。

在此背景下,合规作为企业“生命线”的特征愈加凸显。屡屡于先试先行中闯出新路的深圳,已经开始动作。今年2月,深圳市委市政府印发《关于加快推进公共法律服务体系建设的行动方案》,就企业合规建设出台相关政策,作出具体部署。随后,深圳市检察院也提出了“五个一”的工作设想,努力探索企业合规的深圳模式,为完善国家立法提供深圳样本、贡献深圳方案。

由此,南都推出《深企合规榜单》,以促进企业可持续发展为初心,推动企业合规机制建设与完善进程。

在此次榜单梳理中,南都记者注意到,多家上市企业在经营方面遇到挑战,尽管公司主动表态,积极给出解决方案,然而二级市场仍因突发事件受到较为明显的震动。在今年年中举行的“2021中国上市公司论坛”上,中国证监会上市公司监管部副主任郭瑞明表示,推动提高上市公司质量的意义十分重大。在提高上市公司质量已成为全市场共识的背景下,对于上市企业来说,无论信披与公司治理,均非小事。

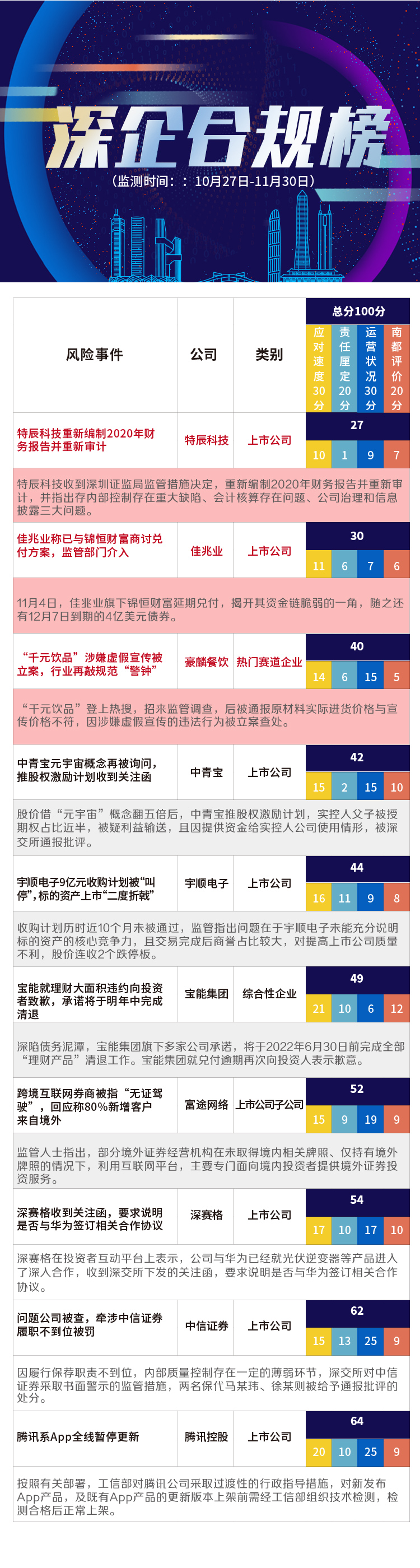

榜单详情

十大风险事件上榜,哪些应对及合规整改评价高?

案例分析

案例1

资产重组计划历时10个月后被否 宇顺电子连收2个跌停

合规提示:

上市公司需要务实、稳健经营以增强自身能力

历时近10个月,宇顺电子(002289.SZ)资产重组计划被否。11月4日,宇顺电子公告,公司发行股份及支付现金购买深圳前海首科科技控股有限公司100%股权交易未获通过。

这项交易在近期被否,宇顺电子也连收两个跌停板,11月4日、5日,宇顺电子连续两日跌停,股价报收7.79元,累计跌幅超过 20%,随后的11月份,公司股价也在7至8元间滑动。

之所以二级市场对此结果反映强烈,与公司自身情况不无关系。宇顺电子营收包括液晶显示屏及模块、触控显示模组两大来源并购重组一般多长时间完成,近年来经营业绩表现可谓不佳。自2018年至2020年的三年间,公司营收规模连年下降,净利润只在2019年录得1.3千万元的盈利,其余年份均为亏损,而扣非净利更是连续三年为负。

在2018年,宇顺电子也曾谋求过一次资产重组。彼时,宇顺电子直言,公司面临业务转型压力,急需注入优质资产,实现业务转型。

顶着变身“*ST 宇顺”的压力,此次被否决的前海首科交易对于宇顺电子可以说意义非常。因此,11月4日否决公告发出后,二级市场震动明显,而8日,宇顺电子公布继续推进该交易的决定,不可谓不迅速,且透露出公司所行决定之坚定,但二级市场方面暂无提振迹象。

证监会并购重组委指出,宇顺电子未充分说明标的资产的核心竞争力,交易完成后商誉占比较大,不利于提高上市公司质量,不符合《上市公司重大资产重组管理办法》第四十三条的规定。

从严监管“三高”并购(高估值、高商誉、高业绩)背景下,上市公司需要更多从实心理、稳健经营以增强自身能力,同时,二级市场方面也需要实质性的利好方能赢得投资者信心,宇顺电子仍有待于时间的检验。

案例2

佳兆业理财产品逾期 又面临4亿美元债待解

合规提示:投资人希望有一个更妥善的解决方案

11月4日,佳兆业集团(01638.HK)担保的理财产品遭遇投资者索要兑付方案,包括佳兆业集团在内的4只相关上市港股集体崩跌,翌日被迫宣布停牌。

佳兆业行政总裁麦帆也对外确认,过去一年,佳兆业在经营上确实遇到困难,之前一直坚持完成对金融机构、合作方、财富产品的兑付,不过从10月29日开始,佳兆业遭遇了“阶段性的难以为继”,因此无法给投资者兑付应有的本息。

已有多个相似案例在前,佳兆业也很快给出解决方案,一定程度稳定了投资者信心,舆情得以较好控制。不过,市场转向关注12月7日到期的4亿元美元债。

11月8日佳兆业很快发致歉声明,称佳兆业集团总体资产价值大于负债,有足够可供处理的优质资产,为投资人提供财富产品的后续兑付。22日晚间,佳兆业披露了《锦恒财富产品兑付方案》,按照锦恒财富产品到期的时间顺序,采用分期兑付的方式,陆续兑付本金及利息。

随着理财产品兑付方案给出,停牌20天后,佳兆业复牌,并同时公布4亿元美元债方案。几项决定公告有序发出,展示出企业积极应对态度,而解决方案也很好稳定了市场舆论。11月25日复牌的佳兆业集团迎来大涨,盘中涨幅一度超过20%。

根据佳兆业公告,对于4亿元的债务,计划采取交换要约及同意征求的形式以实现延期还款的目的。但该交换要约至少需要获得3.8亿美元或95%债券持有人的同意才能生效,若最终接纳率低于95%,该项计划自动失效。

据澎湃新闻报道,11月30日,财务顾问公司Lazard Asia (Hong Kong) Limited向佳兆业集团(01638.HK)发函称并购重组一般多长时间完成,持有佳兆业将于2021年12月7日到期的4亿美元债券过半票面价值的投资人团体,不支持佳兆业于11月25日提出的交换要约。

截至目前,佳兆业未对该函作出未回应。不过,10月中旬以来,三大国际评级机构陆续下调对佳兆业集团的信用评级,其中穆迪在半个月内连续下调两次。

“我们现有的内部资源可能不足以于到期时偿还现有票据。”在前述公告中,佳兆业表示,倘若交换要约及同意征求未能成功实行,可能无法于2021年12月7日偿还到期的现有票据,则可能考虑进行替代的债务重组。

自理财逾期事件及随后的美元债事件,佳兆业很快给出解决方案,截至目前,在舆论方面,得到有效控制。对于投资人而言,仍希望能有一个更妥善的解决方案,而企业信用本身也有待修复。

案例3

深赛格称与华为进入深入合作,深交所火速下发关注函

合规提示:

监管关注在投资互动平台是否有“蹭热点”行为

11月18日,深赛格在投资者互动平台上表示,公司与华为已经就光伏逆变器等产品进入了深入合作;公司的逆变器转化率约98.5%。公司正在积极稳定推进整县光伏业务。

受此影响,深赛格18日盘中快速拉升封涨停,截至当日收盘,收报于6.47元/股,涨幅超10%。

该言论也招至监管关注。11月19日,深交所火速下发函件,称对上述事项十分关注,并要求深赛格说明是否与华为签订相关合作协议等诸多情形。二级市场也随之而动,19日深赛格股价下跌3.4%。

5天后的24日,深赛格作出回应。在回应中,深赛格表示,公司子公司赛格龙焱于今年6月1日与华为数字技术(苏州)有限公司签署《华为逆变器OEM合作协议》;于7月12日与华为技术有限公司签署《华为逆变器ODM合作协议》,合作期限均为1年;于10月15日,与华为技术公司签署了《华为逆变器ODM合作协议变更协议》,将合作期限延长至5年。

简单来说,上述协议约定由华为公司向赛格龙焱提供逆变器及相关技术支持和服务,赛格龙焱以自有产品品牌出售该产品和服务。

深赛格表示,赛格龙焱没有参与逆变器等产品的研发生产,上述协议属于赛格龙焱日常生产经营合同,且为框架协议,协议中无实际金额,截至目前,赛格龙焱与华为公司累计采购金额仅22.4万元。

对于深交所关注函,深赛格依照常规进行回应,截至目前监管方面未再追加问询。经此一事,公司股票的确创下9月以来的另一个高点。也意味着此事件受投资者高度关注,因此,在回应发出后,深赛格股价连续3个交易日下跌。

南都记者梳理发现,11月深交所对在投资互动平台有“蹭热点”行为公司发出多份关注函。无论公司治理、信披,对于公众企业来说,均无小事。

榜单分析:南都记者 叶霖芳

深圳企业风险事件合规榜评价体系

■评级标准(3种评级)

91-100 风险事件处理得当,信息披露快速、透明详细、有说服力,监管部门确认事件责任主体不涉及违规,处理整改速度快、力度大,公司业绩基本面及信誉良好。

81-90 风险事件危机公关较为得当,信息披露及时、较详细、较有说服力,监管部门未介入、被投诉曝光后自查,处理整改速度较快,公司业绩持续能力较强。

71-80 风险事件处理较为适度,信息披露较为积极、较详细,监管部门介入调查后,处理整改力度较适当,公司业绩前景尚好。

61-70 风险事件处理能力中等,信息披露略为迟缓、回复内容有一定的说服力,监管部门点名并介入调查,风险事件对业绩成长影响较弱。

51-60 风险事件处理能力一般,监管部门点名并介入调查,信息披露相比负面消息传播而言较迟、说服力一般,违规事件对业绩成长有一定影响。

41-50 风险事件危机公关能力较弱,信息披露较慢、说服力一般,监管部门点名并介入调查,风险事件对业绩成长有一定影响。

31-40 风险事件危机公关能力较弱,信息披露慢、内容不具体,监管部门点名并介入调查,风险事件直接影响业绩。

21-30 风险事件危机公关能力弱,信息披露迟缓、内容不清楚,监管部门点名并介入调查,风险事件对业绩造成负面影响。

11-20 风险事件危机公关能力很弱,信息披露非常迟缓、内容被质疑,监管部门点名并介入调查,确认违规,风险事件造成严重负面影响。

1-10 风险事件严重违规,企业遭遇生存危机。

■评分维度(总分100分)

注:评价体系的分数为合规相关度,与企业合规与否仅具有相关性,评价分数也仅为相关投资者与企业经营者提供参考,并不具有投资建议。

事件营销公关的力度共10分

企业态度积极回应 7-10

消极回避 4-6

未予置评 0-3

信息披露进度共10分

信披速度

及时 3-5

迟缓 0-2

信披内容

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088