阿里巴巴等都在计划去美国上市。在它们之前,已经有许多中国企业迈出了这一步。那么,这些企业的表现如何?中国企业赴美上市需要注意什么?

美国投资者整体上是一群容易信任别人的人。一部分原因在于,“中国”这个词会让他们联想到数量庞大的人口和因此可能带来的巨大收入与利润。因此,中国公司在许多美国投资者—特别是经验不太老到的投资者眼中,就像是宝藏。不过,令初到美国上市的中国公司发出吸引力的,可不仅仅是“宝藏”这一印象;抽取佣金的美国投资银行和证券经纪商会积极地帮忙推广,即使这家中国公司本身很糟糕,又或者它的股票之后会大跌。

这正是许多赴美上市的中国公司一直以来的表现。突出的例子是嘉汉林业,这家公司的财务报表被揭露存在虚假和欺诈——至少用美国的会计规则看是这样。

嘉汉林业不是唯一一家财务中存在误导性甚至欺诈性问题的中国公司。另一个广为人知的例子是迈瑞公司,它也存在与嘉汉林业相似的问题。因此,中国公司现在在美国的名声非常不好,它们中有许多被怀疑不诚实或是存有欺诈行为。

这个问题有很大一部分是由于美国和中国的审计与会计准则差异造成的。两国监管者目前争执的一个焦点是美方是否可以获取中国审计者的工作底稿,中国尚不允许这样做。这令美国投资者更为警惕,因为他们不知道如何判断中国公司的财务质量,尤其是当他们已经经历过中国公司在IPO后被曝出财务质量低而引发股价暴跌的情形。

但是,我很有把握地认为,新浪微博和阿里巴巴的IPO不会受此影响,包括汽车之家、去哪儿、58同城、久邦数码等计划在美国上市的中国公司也不会受影响。原因不仅包括阿里巴巴和新浪微博的名气相对较大,也包括这些品牌背后的“宝藏”因素。

同其他国家的股市一样,美国股市一部分受到流行风潮而不是经济基本面的驱动。当前的美股在很大程度上就是时尚驱动的,这也就是“WhatsApp”这类科技公司的股价如此高的原因。美股IPO市场目前炙手可热,美国民众愿意买入这个市场上的任何东西,即使是相对没什么名气的中国公司。因此,预计阿里巴巴和新浪微博的IPO会有亮眼表现,至少短期内如此。

更何况,两家公司背后还会有投行和证券经纪商的积极推广。就在这个时候的这个美国市场,就算是一家毫无名气的中国公司来上市,对它们而言也是一个绝佳的时机,不管它们的财务报表质量和资产质量的潜在水平如何。

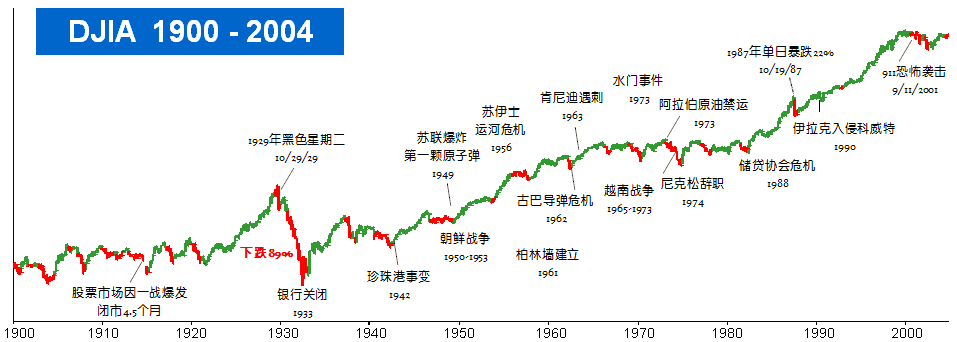

当然,这种火爆不会永远持续下去,市场就是这样。迟早有一天,美国股市的热度会退却,说不定还会出现一次微型的崩盘。一旦那种情况出现,可以预计中国公司的股票表现会劣于平均表现,至少部分因为它们是外国公司,部分因为它们是中国公司,部分因为中国公司的财报名声不好。

讽刺的是,许多中国公司更愿意在美国而不是香港等地上市的原因在于,美国的股市规则在许多方面容许某些对小股东不利的做法。纽交所和纳斯达克允许上市公司同时发行A类和B类两类股票,其中的一类仅限公司创始人及合作伙伴持有,这类股票每股对应的表决权远远大于另外一类普通股,这从根本上对小股东不公。

因此,在这些公司中,尽管B类股持有者当初在公开市场上买入这些股票时每股支付了与公司内部人士及其创始人同样的价格,但他们对公司的治理权力要少得多。香港证交所则不允许这种情形发生,因此,它对于阿里巴巴等封闭式有限公司(股票不上市只在少数人手中掌握担负有限责任的公司)的吸引力就弱得多。

因此,尽管许多中国公司的财务情况在美国受到怀疑,但美国股市允许它们给予大小股东区别对待,这就令美国市场比香港市场更具吸引力。所以,财报质量和公司治理在美国不是一个单方面的问题。美国市场整体上要求更高的财务透明度和财务质量,但至少从对身为公司内部人士的大股东的优惠待遇上看,它们比起香港市场来中国企业去美国上市,公平与公开性要低得多。

我认为,大多数更聪明的美国投资者会判断中国大公司的IPO短期表现不错,但长期表现不太清楚。对于不那么知名的中国公司,我认为多数美国投资者会预判它们短期表现不错,但长期可能走低,甚至大跌。这是因为,美国投资者对中国公司的会计与审计实务普遍存在非常负面的情绪。

如果你是美国的一位小投资者,我认为聪明的做法是做空除阿里巴巴和新浪微博之外的中国公司。因此我认为可以预期做空者很快会对即将登陆美国IPO的许多中国公司下手,除了新浪微博和阿里巴巴之外。

还有一个颇为微妙的问题需要指出。许多美国人对中国的国有企业心存怀疑(不管它们是政府部分控股还是完全控股),这些公司被认为可能在背后从事军事或间谍活动,尽管这些猜测可能毫无根据(讽刺的是,现在我们知道许多美国公司一直在为美国政府做类似间谍的事)。因此,这类中国公司非常需要采取一些特别的措施与策略来解决这个问题。

那么,希望来美国上市的中国公司需要做些什么?首先,我要强调的是,我所指的只是那些好的中国企业—有好的资产、真实的营收和利润及管理团队,有高质量的财务报表,准备相对充分,也足够诚信。

如果是这种公司,小一些的、没有多少知名度的公司可能会面临许多关于它们资产和财务质量的怀疑,那么它们需要做非常多认真的准备。联想公司是个很好的范例,这家公司曾经(至少在一开始)聘任一位美国的CEO和数位美国高管来提升美国人对它的好感。

一家中国公司的管理层若都是中国人,而且英语又都讲得不好或干脆不会说,这家公司无疑会遇到较大的困难。因为你需要你的高管们具有非常好的同公众沟通的能力,他们最好能上电视,准备好与媒体和政客见面,并且在人多的场合不怯场。公共关系是一个非常重要的方面。

你还需要你的高管(不管他们是中国人还是美国人),准备好对媒体特别是财经媒体保持开诚布公。在美国,人们对信息的公开程度要求非常高,如果你不提供或看起来不愿提供信息,人们通常会认为你是在尝试掩盖些什么。

聘用高质量的高管还不够中国企业去美国上市,尽管这一点十分关键。中国公司可能还需要一家优秀的公关公司、一家优秀的投资者关系公司和能够与不受公司雇用的投行、分析师沟通的人才。

捐助一些好的慈善、福利事业机构也会带来很多好处,这会向公众展示公司作为好企业公民的一面。要知道,在美国,企业和私人慈善事业在社会中扮演了远较中国大许多的角色,美国人会在一定程度上根据一家公司在这些领域的行为形成判断,即使很多时候这些行为只是“面子工程”。

对于部分或完全国有的中国公司,它们则不仅需要公关公司的服务,也需要政治游说机构的帮助。但是,针对后面这类活动,美国有严格的监管,所以你必须保证一切游说活动都得到严谨的控制,当然,也不能涉及贿赂或这种酬谢,也不能涉及政治献金。

中国有一些非常好的公司、产品和投资者,可惜他们以前累积的信誉现在被消耗去许多。未来想去美国上市的中国公司需要花费更长时间与更多精力去开始重建这种信誉。他们尤其需要努力去重建一个诚信、财务透明和具有企业与社会道德的声誉,而这些可能抵得上甚至超过他们的智力与商业能力。

(作者泰德·普林斯是佩斯领导力研究院创始人兼总裁)

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088