券商IPO再开闸 券商扩大资本规模的同时,仍亟需发展创新业务改善其资产及收入结构,提高抵御市 场波动的能力 停顿五年之后,券商IPO 重新启动。 月30日,光大证券拟发行5.2 亿股的首次公开募股(IPO)申请顺利通过中国证监会 发审委的审核。待核准批文、发行程序之后,其将正式登陆A 股市场。至此,光大证券有望 成为继中信证券之后国内第二家IPO 上市的券商。 根据光大证券预先披露的招股说明书,公司本次拟发行不超过5.2 亿股。业内人士预计, 以光大证券2007 年每股收益1.68 股市场券商股13倍-16 倍的市盈率粗略估算,本次 募资额应超过100 亿元。 排在光大证券身后的,还有一长串券商名单。它们有望紧随光大证券陆续实现IPO 上市。 在沪深股市接连大幅下跌的背景下,启动光大证券这般超百亿的大盘股 IPO,显然并非 最佳时机。但另一方面,对“靠天吃饭”的中国券商而言,2008 年也可能是数年内可预见的 惟一的时间窗口。 “从当前的市况来看,今年不上,明后年的机会就更少了,对于现有水平的券商,IPO 的窗口只出现在牛市后期。”中国证监会的一位人士说,“说不定明后年就又要开始券商综 合治理了。

” 对排队等候的券商而言,此时上市乃抓紧时机扩大资本规模之良策。“但钱来了是不是 能够继续生钱?会不会因为市场波动而引发下一轮风险?监管层应该仔细考虑,如果上市的 不是能够持续发展创造利润的行业,对于证券市场并没有好处。”一位券商高管直言。 从目前券商的业务收入结构看,包括已上市的八家券商在内,经纪及自营等传统业务仍 占绝大部分比重,其利润极易受市场波动影响――此轮熊市中,部分有望上市的券商 2008 年中报已有亏损之虞;而能够脱离市场波动创造利润的创新业务一直未开展。 这提醒券商在扩大资本规模的同时,仍亟需致力于内部建设,发展创新业务改善资产及 收入结构,提高抵御市场波动的能力。 “剩者”光大 去年以来,招商证券、华泰证券、光大证券、西部证券一度被视为券商IPO 上市“第一 梯队”竞跑者。不到一年的赛程,伴随着对手的相继受阻,光大证券以瑕疵最少而得以抢先 今年4月中旬,《财经》记者获悉,光大证券、招商证券和西部证券几家券商已进入证监 会发行部内部会议程序。而华泰证券因控股联合证券涉及同业竞争问题,IPO 进程暂时受阻。 2006 年,华泰证券出资7 亿元控股联合证券,持有其70%股权。

根据2007 年底证监会 颁布的《证券公司设立子公司试行规定》,券商与其子公司、受同一券商控制子公司之间不得 经营存在利益冲突或竞争关系的同类业务。若证券公司已通过设立、受让、认购股权等方式 控股其他证券公司的,应当在该规定施行之日起两年内避免同业竞争问题。 今年7 日,接近华泰证券的人士告诉记者,华泰证券目前正根据证监会的规定,本着“保证华泰证券以外的小股东利益不受损害”的原则对华泰证券、联合证券部分冲突业务 进行内部整合。其“同类业务竞争”问题将于近期上报监管层审核。上市工作有望于审核后 重新启动。 华泰证券掉队后,东方证券亦因2005 年的财报亏损问题而搁置上市事宜。根据新会计准 则,东方证券对其三年财务报表进行追溯调整,将2005 年亏损3168.55 万元调整为盈利。知 情人士告诉《财经》记者,对这一调整,监管层既未认可,亦未否决,但“既然有问题,就 得让没问题的其他券商先上了”。 进入5 月,首单竞选者圈定在光大证券、招商证券、西部证券三家之中。 招商证券本是五家IPO 券商中,准备最早、上市呼声最高的一家。2007 招商证券即披露其准备首次公开发行上市股票,正接受高盛高华、瑞银证券的辅导。

出乎意料的是,此后的招商证券,步入漫长的静默期。 知情人士告诉《财经》记者,招商证券IPO 受阻源于两大障碍。 一为法律障碍。招商证券股东中招商局为注册于香港的公司,按照规定,该股东为境外 股东,遂致招商证券有“合资公司”之嫌,不符合证监会关于证券公司上市的相关规定。 二为监管障碍。2007 年12 月26 日,招商证券以63.2 亿元的天价拍下金信信托持有的 博时基金48%股权,加之此前其拥有的25%股权,招商证券共持有博时基金公司73%股权ipo开闸, 成为其第一大股东。 知情人士称,当时巨资买入博时基金,招商证券曾向证监会作出承诺,答应在上市时退 至49%的合规范围。根据证监会《证券投资基金管理公司管理办法》规定,基金管理公司股 东的出资比例,按主要股东最高出资比例不超过全部出资的49%。 世事难料。2007 年底,博时基金管理资金总规模高达2500 亿元,公司管理费收入逾30 亿元,净利润10 亿元。及至今年一季度市场大跌,博时基金资产管理规模减至2000 亿元左 右,缩水20%。 “招商证券现在很尴尬,不卖的话,不符合监管要求。卖的话,当时每股131 元的价格, 现在100 元都难以卖出去。

即便卖得出去,作为大国企,高买低卖也是不允许的。”知情人 行至6月,上半年即将结束的关键时刻,领跑券商仅余光大证券、西部证券两家。 西部证券设立于2001 年,注册资本10 亿元。目前在陕西、上海等地拥有34 家证券营业 部和20 家服务部。虽然各方面业务在行业内均不突出,但自成立以来,西部证券已连续六年 保持盈利。 西部证券一位高管称,“一直盈利是因为我们自营控制得很好,基本没有亏损,成本控 制也很好。”至于投行业务,“我们刚刚起步。” “如果西部证券拿下第一单的话,不能服众。一个依靠自营生存的券商怎么会成为行业 标杆呢?”一位竞争此轮IPO 的券商高管称。 相形之下,无论财务状况还是股东背景,光大证券的出线更可以理解。光大证券拥有76 家营业部、18 家服务部。2007 年,其净利润46.86 亿元,每股收益1.70 元,每股净资产3.45 元,多项指标排名位居业界前10 名。中国光大集团和中国光大控股有限公司分别持有其40.92% 和39.31%股权。 从借壳到IPO 与一年前风生水起的券商借壳潮形成鲜明对照的是,目前诸多酝酿上市的券商中,除目 前陷入借壳困境的广发证券和仍在缓慢推进的西南证券,几乎全部将上市路径选择为IPO。

一位券商人士坦言,如果业绩达到三年盈利的要求,现在都会选择采用IPO 的方式,因 为借壳的不确定性太大,信息保密难以控制。据《财经》记者了解,目前监管层亦鼓励券商 采用IPO 的方式上市,对新出现的券商借壳将不会批准。 目前,国内券商上市的公司已有八家,除此前上市的中信证券(上海交易所代码:600030) 和宏源证券(深圳交易所代码:000562),2007 年共有六家券商上市,其中有国元证券(深 圳交易所代码:000728)、长江证券(深圳交易所代码:000783)、国金证券(上海交易所代 码:600109)、海通证券(上海交易所代码:600837)、东北证券(深圳交易所代码:000686) 等五家券商通过借壳上市,另有一家太平洋证券(上海交易所代码:601099)则是以既非借 壳又非IPO 的离奇方式实现上市。 这些券商通过对壳公司的重组,并同时解决壳公司股改问题,借道股改政策的便利,从 而实现一步踏入资本市场的目标。但几乎上述所有券商借壳案例,都会在资本市场掀起波澜, 其中以太平洋证券尤甚。 太平洋证券原为云南证券重组而来,偏安云南一隅,此前并不为业内所熟 知。2004 年、2005 年分别亏损1623 万元和2 亿元,2006 年才盈利。

但2007 年最后一个交 易日却悄然在上海证券交易所挂牌,并启用新的股票交易代码。 太平洋证券通过与云大科技(上海交易所代码:600181)股东换股而上市。这一路径既 非新股发行也非借壳,因为新股发行要通过发行部和发审委。借壳上市涉及重大重组,需要 重大重组审核委员会的审批,从使用新的股票代码来看不属于借壳,但又达不到IPO 标准。 更加蹊跷的是,太平洋证券挂牌是由证监会办公厅向上海证券交易所发文。目前已被“双 规”的国家开发银行原副行长王益,即与太平洋证券的蹊跷上市有关。围绕其上市的争议至 广发证券借壳S延边路(深圳交易所代码:000776),目前因广发证券原总裁董正青涉嫌 在其中有内幕交易罪而搁置。董正青在广发证券借壳中,向其弟董德伟、同学赵书亚泄露消 息,使董德伟、赵书亚非法获利4000 余万元,目前董正青仍在押,等待最后宣判。 在其余借壳案例中,其壳公司在二级市场也多有异动表现。之前最明显的是西南证券欲 借壳的*ST 长运(上海交易所代码:600369),在停牌一年后,其股价连续出现 42 个涨停, 目前这一借壳仍未有新进展。 据了解券商借壳审批流程的人士向《财经》记者透露,首先是券商与壳公司接触,达成 协议的末期要咨询证监会的上市部、机构部及交易所相关部门,随后由机构部出具监管无异 议函;然后转入股改程序,由证监会股改办批文,其间要由证监会主要领导签字。

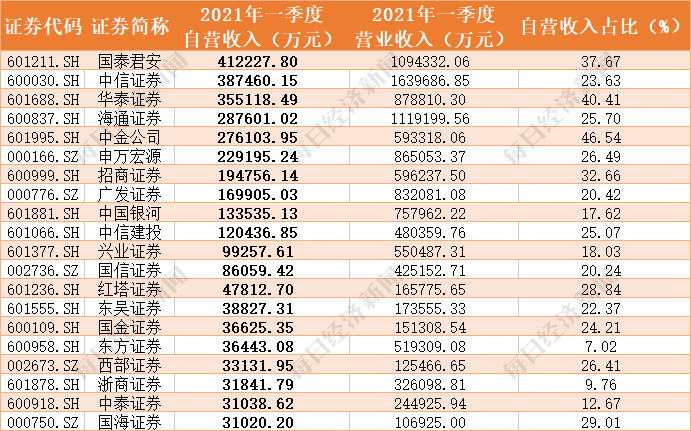

在进入股 改办程序中,壳公司方能召开股东大会并停牌,随后进入各部门的例行签字,最后由办公厅 下发文件。 该人士表示,壳公司停牌前需要审批的流程很多,知道借壳事宜的人员也很多,内幕交 易的避免相当困难。再者ipo开闸,借壳上市规避了严格的上市监管程序,也不利于投资者认识券商 的经营性风险。 期待创新业务 无论是借壳还是 IPO,对券商而言,更关键的问题并非融资方式,而是改善资产、业务 结构,摆脱“靠天吃饭”的痼疾。事实上,去年10 月来的一轮熊市已令众多券商狼狈不堪。 市场人士表示,此番选择6 月30 日作为光大证券IPO 过会日,一个很重要的因素是,一 旦拖过7 月,IPO 申报材料将需补充中报,为一再拖延的券商IPO 增添更多变数。 “今年的市场背景下,预计多数券商半年报不会太理想。”海通证券证券信托行业分析 师谢盐表示,上半年A 股大幅调整,多数券商自营业务由去年的盈利转为浮亏;股市持续下 跌、交易量锐减,券商经纪业务也将比去年同期萎缩30%;一些大型IPO 项目的减少也令一 些大型券商投行业务下滑严重。 从目前看,经纪、自营、投行传统的三项业务仍然是券商收入的主要来源。根据光大证 券一份报告数据,2007 年,整个证券行业经纪业务收入为1641 亿元,自营业务收入为1185 亿元,投行业务收入为138 亿元,而资产管理业务仅为45 亿元,经纪、自营、投行三项业务 占据了绝大部分比重。

好景不长。今年上半年,沪深两市成交量为1.13 万亿股,成交额16.79 万亿元,和去年 下半年环比下降24.02%,同比下降近三成;沪深两市IPO 融资总额同比下降了41%。券商 行业的经纪、投行业务收入大降已属必然。 市场下跌,最受考验的还属券商的自营业务。据光大证券研究报告,八家上市券商在一 季度的自营收入合计同比下降49%。一家券商的交易与衍生产品业务部负责人表示,目前券 商自营操作方式与基金非常相似,规模上是由于公司根据自身净资本规模,设定一定的比例, 但由于投资亏损是亏公司的钱,所以比基金要谨慎得多。 但对那些自营规模较大、经纪与投行业务又不强的券商而言,上半年出现亏损完全有可 目前已经上市和计划上市的券商中,2007年,自营收入占整个业务收入比重最大的是东 方证券。东方证券2007 年投资净收益30 亿元多,其中绝大部分为自营收益;2007 年,东方 证券共实现30.66亿元投资收益和19.88亿元公允价值变动收益,其中自营业务为主要来源, 二者合计对税前利润的贡献超过80%。 知情者向《财经》记者透露,东方证券为了做足利润上市,去年的投资收益全部体现为 利润,而今年其自营投资损失较大,东方证券的半年报可能不会好看。

也有部分券商在自营方面控制得较好。国泰君安、国元证券等均在本轮下跌较早就大幅 减仓,从而部分避免了损失。 除了上述三项传统业务,券商在创新业务方面乏善可陈。 经过三年券商综合治理及一波牛市行情之后,各家券商的净资本规模积累迅速,尤其是 已经上市的八家券商。截至 2007 年末,目前计划上市的券商净资本(除西部证券)都在 50 亿元甚至100 亿元之上,中信证券和海通证券的净资本规模已经分别达到超过400 亿元和近 350 亿元之巨。 理论上,这为券商开展创新业务提供了净资本空间。 但是,“目前证监会同意开展的创新业务少得可怜,最终利润中的很大一部分还是要靠 市场行情。”一位券商高管说。 以目前国内券商的领军者中信证券为例。从2006 年开始上一轮牛市里,中信证券仅仅获 得了直投业务以及委托理财业务的牌照,并无其他创新或者避险产品推出。整体来看,券商 资产管理业务规模尚小,直投业务也仅有中金、中信两家券商得以获批试点操作。融资融券 业务、股指期货业务仍在等待政策开闸。 对于监管者来说,推出任何创新产品都有非常大的风险,除了市场风险,还要考虑社会 风险,因此求稳成为重要的监管理念。加之当前美国次贷风波有愈演愈烈之势,对于金融衍 生产品的风险防范更是监管重点。 国泰君安证券业分析员梁静表示,券商上市仅是促进其更加规范化发展,融资之后是为 了开展新业务,从长期看,通过创新,改善资产、业务结构是券商发展的必由之路。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088