高利润行业,重税行业,适合做税务筹划

简单地说,除了国企、央企外都适合做税务筹划

纳税后所节省下的税款,是实实在在的纯利!

介绍两种纳税筹划方法

税收优惠地区对有限责任公司的高返税政策

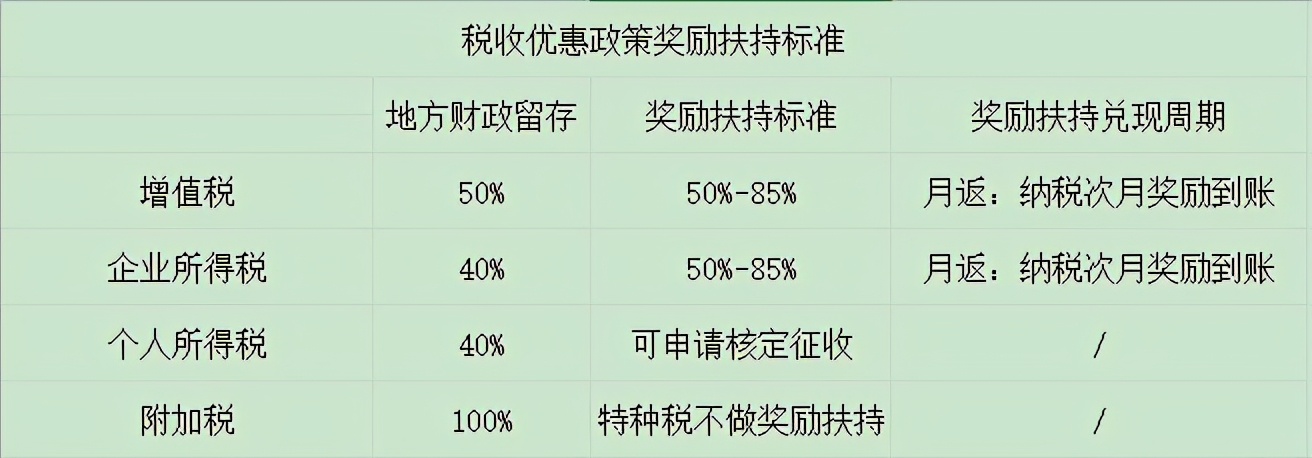

特定政策如下:

对地方财政留存部分的增值税奖励:80%-85%

奖励地方财政留存80%-85%的企业所得税

税务奖励返还每月兑现,每月纳税的企业在下个月税务奖励返还次月扶持到账

在不改变企业现有经营模式和经营地址的前提下,注册招商模式,全国各地企业均可申请

对高利润企业、高净值人群实行税收优惠区域核定征收政策

在有税收优惠地区设立的独资企业可申请核定征收,核定后综合税率为0.5%-3.16%。

增值税:1%

核准的所得税:0.5%-2.1%

附加费:0.06%

(核准征收成本票不计在内,可开具增值税专用发票进行抵扣,解决成本票问题)

02

成功的税务筹划该具备什么条件?

不违法

当前,对广大税务筹划工作者来说,最大的挑战和风险就是不懂“法”,而这正是税务筹划能否顺利实施、确保安全的前提。同时,包括金税三期、 CRS在内的多项税收政策的全面实施,改变了税企双方信息不对称的状况,以往许多“筹划”都是建立在双方信息不对称的基础上。

纳税筹划应当以全面理解税法为基础。一般来说,纳税筹划应当合法,至少不违法。合法一般包括两个方面:一是形式合法,有关交易的安排和纳税申报、减免、优惠等符合有关税收法律、法规的规定;二是实质合法,经济交易的性质和纳税符合实质课税标准,符合税收立法目的。

当前,包括金融信托在内的税收立法加快,包括股权转让的税务检查,税务稽查大家都深有感触。随着我国税收筹划法律制度的不断完善税务筹划哪家好,对税务筹划的合法性提出了更高的要求。

2.应尽早

从某种程度上说,纳税和税务事项都是经济活动发生后产生的事项,许多企业交易模式、合同都已确定并实施完毕,发现税负过重,为求求最佳的节税方案,实际上已经晚了,不管用什么方法,都会被怀疑有违规行为。

再次以企业构建股权结构和税收结构为例,理想情况下,企业构建最优税收结构应该是“顶层设计”,但实际上,受诸多因素的制约,实际上是做不到的。相对于现实性和合理性而言,发现当前架构对下一步扩张或资本运作有很大的阻碍税务筹划哪家好,企业应尽早优化自身架构:(1)越早实施,对经营的负面影响越小。公司发展到一定规模后,利益相关者众多,任何对公司组织结构的“操作”都可能对公司发展产生不利影响。(2)税收负担越早造成的成本越小。重组的过程是一个股权、资产重组和交易的过程,企业原始投入资本增值越大,所产生的税收负担就越大。三、越早实施难度越小。公司税制结构构建得越早,相应的工作难度和复杂度就越小。

3.更好的“简单”

大量的事实和案例证明,良好的纳税筹划一般都是思路清晰,路径清晰,不会拖拖拉拉。简言之,就是规划的基本路径和原则,而非规划的具体方案。

税收筹划一般分为三个层次。首先,战略架构方面,企业应构建最佳的税收架构,如集团总部、总公司、母公司、控股公司的安排与筹划;营改增下,集团内部业务的整合;集团内金融投资公司股权结构的安排等。第二,经营模式方面,主要通过制定合同中的涉税条款来实现。例如,商业促销政策和税收优惠的考虑,并购重组交易模式的选择,重大交易的税收优惠条款的安排和筹划等。三是税收管理层面,主要是积极争取税收优惠政策和减免成本费用政策。如行业性、地区性的税收优惠资格申请,递延纳税政策的应用,成本费用税前扣除政策的应用等。

税收筹划对应着我们企业的战略决策层、管理层、业务部门,所以是一项综合性的工作,需要不同的人参与。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088