平衡财富与安全的关系

老板最大的风险是一一税务风险。

死亡和纳税,是人生不可避免的两件事情。

财富是0,安全是1。要财富还是要安全?很多企业老板在积累财富的过程中也积累了大量风险,这些风险是老板不需要且应该极力避免的。

我曾经跟一位老板开玩笑说,如果把财富和安全做个比喻,那么财富是“0”,安全是“1”,你选财富,还是选安全?当然,有人觉得“0”重要,有人觉得“1”重要。

当人们口袋里只有10元钱的时候,会想尽各种办法来增加财富,也就是增加“0”。同理,很多老板在创业初期赚第一桶金的时候,承担再大的风险也敢去做。后来财富多了,“0”多了,这时家里已经有数亿的财富了,就像:“100000000样。最前面那个“1”就变得越来越重要,没有前面的“1"后面再多的“0”也没有意义。所以,当企业的财富越来越多个人的财富也越来越多时,安全也变得越来越重要在企业经营过程中,开始时有一点灰色地带很正常、但随着企业规模越来越大,老板积攒了大量财富时,就不应该还用创业初期时的方法来经营企业,这时老板应该做的是平衡风险与财富之间的安全关系。

3岁小孩会穿开档裤,但18岁的小伙子一定不能再穿开档裤了。年龄增长衣服需要更换,企业发展壮大,财务管理方式也需要升级和调整。

老板在赚第一桶金的时候不太重视安全问题勉强可以原谅,但是在拿到第一桶金后,准备第二阶段的创业时,就应该越来越多地关注风险规避的问题。企业面临的风险有很多比如经营风险、财务风险、税务风险,这些风险中,最令老板头痛的最大的风险就是税务风险。经营风险导致的最坏结果就是亏损,但是,只要钱能摆平的事情都不算事情,有钱能解决的问题都是好问题。而税务风险导致的结果就不是损失点钱那么简单了,弄不好会让老板损失人身自由甚至生命。所以老板要格外重视税务风险。

【案例1】

有一次,我从江西老家开车到杭州,准备给杭州代理商的一些销售团队做培训。接待的工作人员没有把我带到宾馆而是直接把我带到一家“两岸”咖啡厅。

我推开咖啡厅的门,就看见里面坐着五、六个精神状态很不好的人。每个人都一脸严肃,他们分别是老板娘、老板娘的弟弟、生产经理、办公室主任等人。

坐下详细沟通后,我才知道他们的老板尚总此时已经进了厦门的监狱。原来,这个老板在经营企业的过程中完全按照自己的想法做事,没有思考太多关于税务风险的问题,最后酿成了现在的惨剧。

事情是这样的:

老板尚总开了将近200家连锁店,绝大部分客户买完东西以后都不要发票,所以这个企业的账上有大量的账外资金。尚总用这笔账外资金找了一个上海的公司(供应商),购买了一台250万元的二手设备,而且他也没有索要发票。这个二手设备是从日本买过来的,从日本运到台湾,在台湾翻修以后运到厦门,再从厦门运到浙江。这位上海的供应商公司老板是日本人,所以相当于尚总找一位日本人买了台不要发票的二手设备,货物从台湾运到厦门的过程中因走私被扣住了。因为某些政治因素,船长招供了很多信息于是厦门公安局和税务局就来浙江调查老板尚总。

第一次查的时候其实并没有抓走老板尚总,并且设备还在公司里,老板尚总还非常“仗义”地给日本老板发短信,让他躲在日本千万不要回中国,躲过风头再说。可是这个供应商日本老板不但回到了中国,还主动找到了警方自首,说是这个浙江老板尚总让他这么做的,把全部的问题都推给了浙江老板,同时向警方展示了那条短信,还说浙江老板从他那里一共走私了三台设备,并且分别开了两张60万和50万的虚假发票。

......

我判断这家企业在财务上一定还存在其他违法的问题,于是派了团队的几位财务咨询老师去企业实地核查税务风险,最后发现,这个企业账务上存在大量的风险,有将近400万的虚开的增值税发票。

期间,我们给这些企业做了大量的财务系统的梳理与整改。幸好我们进入得及时,否则财务上更大的问题也会随之暴露。

最后,这位浙江的老板尚总被判刑入狱(11个月后才出狱),而这位日本老板花了500万元取保候审,不到一个月就从监狱里出来了。

在聊天时,老板娘的弟弟说了一句话,让我印象非常深刻。他说:“涉及到增值税走私和增值税发票虚开的问题,哪怕是税务局没来查我们,公安局没来抓我们,但只要我们做了也相当于给自己判了缓刑”。

我在全国授课及做咨询的过程中税务风险,几乎每个月都会听到各种老板因偷税而出事的消息。一位企业家的强失,可能造成数十、上百个员工的失业,影响非常之大。每每听到、见到此类消息,我都非常痛心棘手,技术处理容易,但是老板的财富观念、财务认识与选择更加重要。赚钱和利润固然重要,保护老板及企业的安全,同样非常重要。

税收的违法责任及处罚

做什么事情都要知道自己的底线。如果老板在税务方面违法了,将会面临什么样的处罚呢?当我们清楚了主要的违法责任,才可以做到有的放矢。税收的违法责任可以分成两大类,一类叫行政责任,一类叫刑事责任。

1.哪些企业喜欢偷税?

客户不要发票的企业。如客户基本是个人或者个体工商户的。

进项比较少,销项比较多,或者进销差价比较高的企业或者税负高的企业。如,做医疗器械、给医院供药的企业。拿不到成本发票的企业(如建筑、工程、餐饮等)。无发票,方面无法抵扣,同时也无法在所得税前列支。曾经有一次碰上一位工程企业的老板,我问他“40%的成本拿不到发票?”他摇摇头,说不止。

进项比较多,销项比较少的企业。如供应商非要给增值税发票,但客户基本不要发票。

利润比较高,老板不想缴企业所得税的企业。或者产品附加值比较高的企业,如医疗美容整形、洗浴中心等。企业税前利润高,5000万元的税前利润,要缴1250万元的企业所得税,老板会想尽一切方法逃避缴税。

涉及回扣的企业。商业回扣或佣金方面未给对方扣缴个人所得税,同时也没有发票,无法抵扣、无法企业所得税前列支。

最后延迟纳税的企业。

当然还有其他的纳税情况,如骗取退税的、卖发票赚钱的、做两套账的、不缴纳和申报个人所得税的等等。

2.行政责任

税收行政法律责任主要有:违反税务登记管理制度、违反账簿管理制度、违反发票管理制度、违反纳税申报制度、违反税款征收制度等。

税收行政处罚的形式主要是罚款、没收违法所得、取消出口退税资格等。

行政责任比较容易处理,比如吊销资质,这个可以通过花钱摆平。或者是罚款,罚款金额是偷税金额的50%到5倍之间,比如企业偷税100万元,那么罚款金额是50万元到500万元之间;还有就是缴纳滞纳金。滞纳金等于偷税金额的每天万分之五如果一个企业偷税三五年之后才被发现,那企业要缴纳的滞纳金其实也是一笔不小的金额。而且税法上没有规定滞纳金一定不能超过偷税金额本身。

3.刑事责任

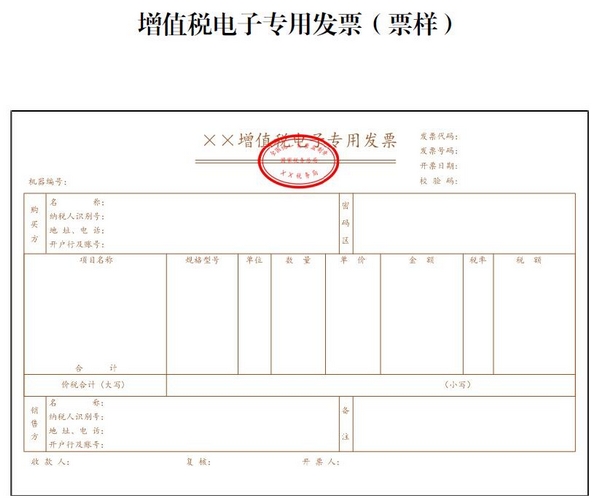

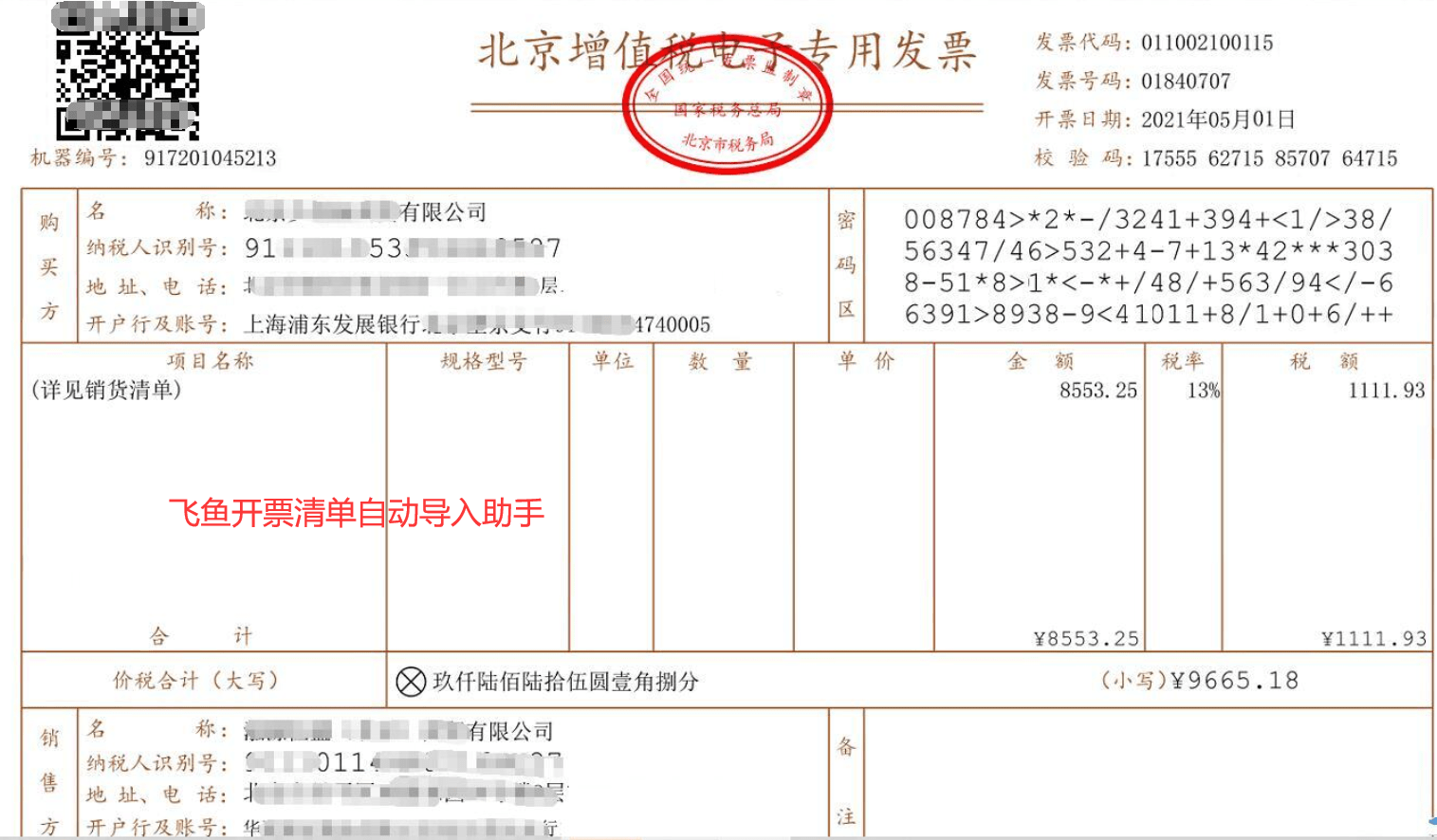

税收刑事法律责任主要有:逃避缴纳税款罪(俗称“偷税罪”)抗税罪、虚开增值税专用发票罪、伪造或出售伪造的增值税专用发票罪、骗取出口退税罪等。

税收刑事处罚的形式主要是管制、拘役、有期徒刑、无期徒刑四种。附加刑有罚金、剥夺政治权利、没收财产三种。

刑事责任又分为两大类:一类是与增值税相关的类,二是不与增值税相关的。其中,与增值税相关的事情非常严重,且风险巨大。

增值税是国家的命脉,约占国家财政收入的40%,增值税出问题动摇的是整个国家财政的根本,国家把增值税定为国税、金税,是有一定道理的。朱镕基总理在任的时候,花了很大力气建立了一套“金税”系统,通过互联网络控制增值税的增收,保证增值税不会出现问题,可见国家对增值税的重视程度。增值税是财政收入的一根红线,坚决不能触碰,任何企业或个人都不能打增值税的主意,谁偷逃增值税就相当于让国家“难堪”,谁让国家难堪,反过来国家也就会变本加厉地让谁更加“难堪”。触碰增值税这条红线,很有可能会赔上“性命”。增值税带来的风险很有可能会造成死刑,新闻上也经常有某人因为偷税而被判死刑的消息。后来国家开放,取消增值税的死刑,但保留了“无期徒刑”。如果被判了无期徒刑,一个人的一生也就基本完了。所以对于增值税的问题,企业老板要格外谨慎。

老板不要触碰增值税这条红线,只要不涉及到增值税,其他的事情就简单多了。现在,国家也有一些优惠的政策来对待非增值税的违法问题,其中有一项是可以“花钱买罪”的就是当事人主动把税款和滞纳金等罚款补齐,并且符合一定条件,就不用坐牢了。这对民营企业老板来说无疑是个好消息。

4.与增值税相关的判刑标准

增值税相关的常见罪名有三个:虚开增值税专用发票伪造或编造增值税专用发票、骗取出口退税等。其中“虚开增值税专用发票”最为常见。

涉税1万元以上就可以判刑,这个金额其实非常低,企业一不小心就会碰到判刑的门槛。

偷税50万元可判刑十年。假设一个企业虚开了300万元的发票,按照17%的税点,就已经达到50万元了,足够一个人在监狱里待上10年。并且每增加1万元就增加1个月的有期徒刑。曾经有一个北京的老板,虚开了7000万元的发票这对于一个40岁的人来说,基本上就等于无期徒刑了。

注:虚开增值税专用发票税款数额50万元或使国家税款被骗取30万元的,基准刑为有期徒刑10年;虚开的税款数额每增加1万元或实际被骗取的税款数额每增加5000元,刑期增加一个月。

5.增值税专用发票虚开的常见手法

在全国各地给企业老板讲课时,经常碰到有企业“虚开增值税专用发票”的问题。总结下来,常见的几种与增值税相关的情况如下。

(1)进项税或销项税只有其一

有些企业采购时,供应商不给开发票(多数是为了控制成本、价格便宜,找无票的供应商,或不愿意承担进项税金)但是企业销售时,客户一定要发票,这样的话,企业相当于只有销项税没有进项税,企业没有办法只好去买发票来作为进项税抵扣。

还有的企业采购时,供应商都是非常正规的上市公司各种手续和发票一应俱全,但是销售时,客户不要发票。企业进项发票太多,只好把多余的发票卖掉,一般按7%或8%的税点出售。

【案例2】

我在宁波遇到过这样一位老板,一年赚700万元,其中650万元的钱来自倒卖发票。

这家宁波的企业有很多进项税发票,但是他的客户不要发票。于是这位老板就去无锡成立一家公司,把发票开给无锡这家公司,然后再由无锡公司把发票卖掉,这相当于专门成立了一个处理发票的公司。

我得知以后,倒吸一口凉气,告诉这位老板,这件事情的风险简直堪比卖白粉。但是语言的力量是苍白的,我和他沟通,他还振振有词:“我们圈子里的老板,很多都这样干。

(2)增值税虚开的四种情况

企业还会遇到一种比较典型的情况,就是增值税虚开。

比如,A公司是一家大型上市公司,各种手续和发票非常齐全;

A公司把产品卖给B公司,B公司是一个小型个体工商户,或者是一个定额税的小企业,不需要发票;B公司又把产品卖给C公司,C公司需要发票,但是B公司却没有发票。正常情況下,C公司肯定会找B公司要发票,但B公司确实没有发票,于是B公司让A公司把发票直接开给C公司。这种情况也是触犯法律的。

增值税发票虚开有以下几种情况:第一种,我为他人虚开第二种,我让他人为我虚开;第三种,介绍他人虚开;第四种我为自己虚开。

这么说来,ABC三家公司正好对应了三种情况:A是为他人虚开;B是介绍他人虚开;C是让他人为自己虚开。无论是谁,无论是哪种情况,都触犯了法律。一旦被查,三家企业都要受到处罚。

6.如何判断增值税发票是否虚开

(1)三流一致

虚开发票有一个标准,就是“物流、资金流、信息流”不一致,就会涉嫌虚开发票的问题。A把货物给B,这叫物流;B把钱给A,这叫资金流;那么A一定要把发票给到B,也就是信息流;这样才能做到三流一。在上述案例中,A把货物给B,B把钱给A,但A的发票最终开给了C,三流不一致涉及到了虚开发票的情况。

(2)金额与数量一致

在保证三流一致的情况下,金额和数量也要一致,否则也算虚开发票。

【案例3】

江苏盐城的一位做电梯配件的老板,报了我的全部财务课程,并邀请去他企业参观。他和我说,他找A公司买了500万元的钢材,同时A公司卖给别人300万元的钢材,那家公司不要发票,他跟A公司相关人员关系比较熟,于是他把这300万元的发票一起要了过来,让A给他开一张800万元的发票。

对于A公司来说,开一张800万元的发票和分别开500万元、300万元的发票,最终缴税的金额是一样的。但是发票的金额、数量与实际物流不一致,也算虚开发票。

由于货物的市场价格是变化的,并且没有完全准确的参考标准,所以有时候可以修改单价,但是绝对不能修改数量且修改数量,就百分之百被认定为虚开发票。

老板应该知道增值税是国家命脉、是红线,不能轻易触碰,但有些财务人员或销售人员却不以为意。我最近遇到过几件案子,大概就是老板遵纪守法没有虚开发票的想法,但是财务人员瞒着老板对外卖发票,或者销售人员瞒着老板和财务对外卖发票,尤其是销售人员卖出货物以后,来找财务,说客户要开发票,而财务也没有认真核对就按销售人员提供的开票信息开具了专用发票。销售人员把原本属于A的发票卖给了B,最终导致老板被抓走。这在现实工作中是非常常见的。

当企业规模越来越大,老板积攒了大量财富时,就不应该还用当年创业初期时的方法来经营企业,这是老板应该做的是平衡风险和财富之间的安全关系!

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088