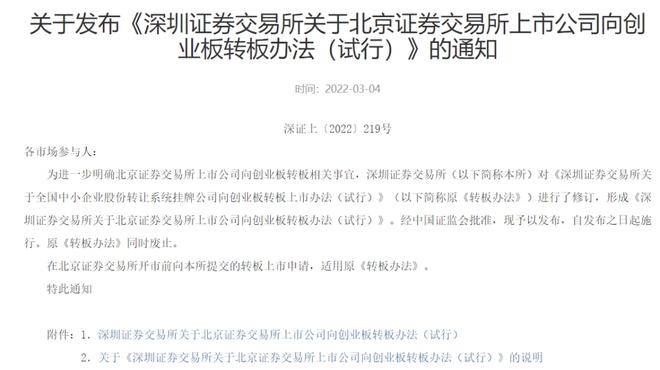

新三板转让的上市规则终于出来了。11月27日,上交所公布《全国中小企业股份转让系统挂牌公司向上海证券交易所科创板转板上市办法(试行)(征求意见稿)》(以下简称上交所《转板上市办法》),深交所公布《深圳证券交易所关于全国中小企业股份转让系统挂牌公司向创业板转板上市办法(试行)(征求意见稿)》(以下简称深交所《转板上市办法》)创业板上市和新三板上市的区别,同时向社会公开征求意见。反馈截止日期为2020年12月11日。

《转板上市办法》一式两份,载明新三板挂牌公司向科创板、创业板的申请、审核及上市安排。

转板上市有哪些条件?符合转入板块条件,新增股东人数、交易量要求

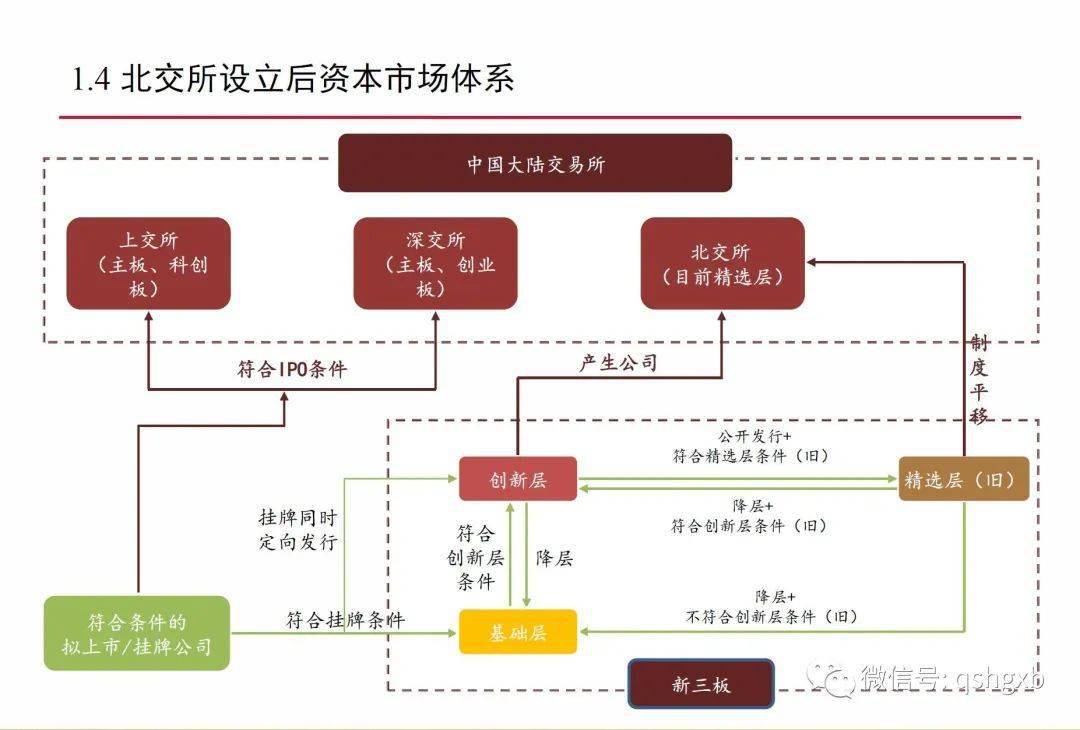

今年6月3日,中国证监会发布《关于全国中小企业股份转让系统挂牌公司转板上市的指导意见》(以下简称《指导意见》),对转让上市的基本原则、主要制度安排和监管安排提出了基本要求。其中,《指导意见》提出,转板上市条件应与首次公开发行上市条件基本一致,交易所可根据监管需要提出差异化要求。

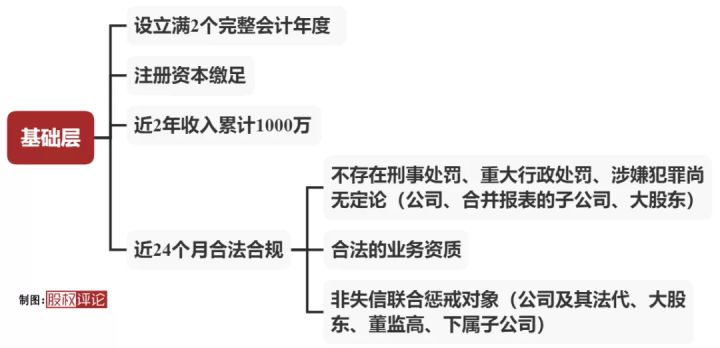

沪深交易所《转让上市办法》明确了转让上市的具体条件。基本条件包括连续在精选层挂牌一年以上,并符合转让板块初始挂牌条件和符合转让板块定位。

具体而言,上交所《转板上市办法》要求转让公司应符合上交所《科创板首次公开发行股票注册管理办法(试行)》规定的相应条件,并符合上交所《转板上市办法》规定的合规要求、市值和财务指标。同时,根据转让上市制度衔接需要,增加股东人数、累计成交额等指标创业板上市和新三板上市的区别,并将“首次公开发行比例”调整为“公众股东持股比例”。此外,转让公司应符合《注册办法》规定的科创板定位。转让公司应结合相关规定,对是否符合科创板定位进行自我评估,并提交专项说明;保荐机构应当核查并出具专项意见。

深交所《转板上市办法》要求转让公司符合《创业板首次公开发行股票注册管理办法(试行)》规定的发行条件和创业板定位,符合《深圳证券交易所创业板股票上市规则》规定的市值和财务上市标准。此外,根据转让公司的特点,增加了转让公司及其控股股东和实际控制人的合规条件,增加了所选层股东数量和交易量的交易指标条件。估值市值指标调整为所选层上市期间的交易市值,公开发行比例调整为公众股东持股比例。

其中,向股票市场转让的条件大多与科创板、创业板首次公开发行股票的条件一致,所选层级的股东数量和交易量是对所选层级转让公司的新要求。两个交易所均要求转让公司股东人数不少于1000人;董事会转让上市相关事项决议公告日前连续60个交易日(不含股票停牌日)股票累计交易量不低于1000万股。

《科创板上市规则》规定了5个上市标准,《创业板股票上市规则》规定了3个上市标准,对有表决权差异的企业单独制定标准。也就是说,所选层级上市公司的市值和财务指标必须至少符合各自行业的上市标准之一。其中,市值指标以转让公司向交易所提交转让申请前20、60、120个交易日(不含股票停牌日)收盘市值算术平均值的较低者为准。

如何审核?

时限由3个月缩短至2个月,保荐机构可引用精选层挂牌期间保荐人意见

转让上市属于股票交易场所变更,不涉及股票公开发行,因此只需进行上市审核并报证监会备案,不需要履行登记手续。

鉴于转让公司在所选层上市期间受到持续监管,具有规范运作基础,沪深交易所将首次公开发行审核时限由3个月缩短至2个月,进一步提高了转让公司的市场竞争力

所审核问询的时间总计不超过2个月。

其他审核相关规定与科创板、创业板的首发上市审核程序基本相同。例如,交易所发行上市审核机构对转板公司转板上市申请进行审核,出具审核报告,并提交上市委员会审议。在审核方式上,通过提出问题、要求回答问题等多种方式,督促转板公司及其保荐人、证券服务机构真实、准确、完整地披露信息,提高信息披露质量。审核重点关注转板公司是否符合转板上市条件、信息披露是否符合要求等方面。

上市委员会召开审议会议,通过合议形成符合或不符合转板上市条件和信息披露要求的审议意见,交易所结合上市委员会的审议意见,作出是否同意转板上市的决定。交易所作出转板上市审核决定后,及时通知转板公司,通报全国股转公司,并报中国证监会备案。

除此之外,在保荐方面,鉴于新三板精选层挂牌公司在公开发行时已经保荐机构核查,并在进入精选层后有持续督导,两交易所均明确转板上市保荐人可依据转板公司在精选层挂牌期间已公开披露的信息,以及时任保荐人意见等尽职调查证据,发表专业意见。保荐人在引用相关意见和公开披露信息时,应对所引用的内容负责。

上市如何衔接?控股股东、实控人限售期12个月,持续督导期缩短

在转板上市程序方面,两交易所均规定,转板上市相关程序参照首发上市相关程序及要求。交易所同意转板上市决定的有效期为六个月。

在股份限售方面,因转板公司相关股东已按照规定限售一段时间,证监会《指导意见》明确提出,在计算挂牌公司转板上市后的股份限售期时,原则上可以扣除在精选层已经限售的时间。

沪深交易所均明确,转板公司控股股东、实际控制人及董监高所持股份转板上市后的限售期为12个月;控股股东、实际控制人在限售期届满后6个月内减持股份,不得导致公司控制权发生变更;无控股股东、实际控制人的,参照首发上市相关规定对相关股东持股限售12个月。申请转板上市时有限售条件的股份,转板上市时限售期尚未届满的,转板上市后剩余限售期内继续限售。未盈利转板公司转板上市后的股份限售事宜与未盈利企业首发上市保持一致。

在持续督导方面,沪深交易所明确,保荐人持续督导期为转板上市当年剩余时间及其后两个完整会计年度,转板公司在精选层连续挂牌满两年的,持续督导期缩短为转板上市当年剩余时间及其后一个完整会计年度。转板公司的持续督导期有所缩短,科创板、创业板上市规则规定的首发上市持续督导期均为股票上市当年剩余时间以及其后3个完整会计年度。

在交易机制衔接方面,转板公司股票转板上市首日开盘参考价为其在精选层最后一个有成交交易日收盘价;转板上市后的交易相关事宜,参照适用关于科创板、创业板上市股票的相关规定。

另外,转板公司股东参与科创板股票交易,应当使用沪市A股证券账户,参与创业板股票交易应开通创业板交易权限。股东未开通科创板、创业板交易权限的,仅能继续持有或者卖出转板公司股票,不得买入转板公司股票。

新京报贝壳财经记者 顾志娟 编辑 岳彩周 校对 张彦君

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088