近日,中共中央办公厅、国务院办公厅印发了《关于进一步深化税收征管改革的意见》,要求加强重点领域风险防控和监管。对逃避税问题多发的行业、地区和人群,根据税收风险适当提高“双随机、一公开”抽查比例。对隐瞒收入。虚列成本、转移利润以及利用“税收洼地”、“阴阳合同”和关联交易等逃避税行为,加强预防性制度建设,加大依法防控和监督检查力度。

这是首次提出了,要对“税收洼地”的避税行为加大监督检查力度。

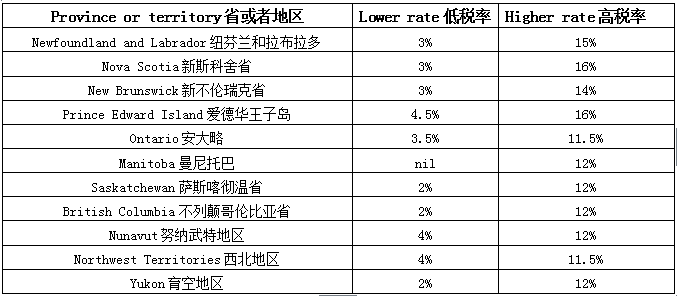

什么是税收洼地呢?

税收洼地就是指在特殊的行政区,在其税收管理管辖权申请注册的企业,根据区域性税收优惠、简化税收管理方法和税收地方留成返还等解决方式,完成企业税赋降低的目标。

税收洼地的类型都有哪些呢?

1、减免税形成的税收洼地

根据法律、行政法规及部门规章规定,税务部门针对特定地域的纳税人或特定的税种在征税时实施减征或免征,直接降低纳税人的应纳税额,从而降低纳税人的实际税负。

2、财政奖励形成的税收洼地

我国地方政府间存在竞争,为推进招商引资工作税收洼地,各地政府根据自身财政可承受能力,出台财政奖励配套政策。

3、核定征收形成的税收洼地

由于税务机关对核定范围、应得所得税率或应纳所得税额具有较大的自由裁量权,而且纳税人按照核定的应税所得税申报纳税,即使据以计算的应纳税所得额与纳税人实际经营收入不匹配,也无需承担偷逃税的税务风险。核定征收成为地方政府对外招商引资的重要手段。

税收洼地有哪些风险?

1、虚开发票风险

例如,增值税一般纳税人A公司,为了减少企业所得税,专门在税收洼地成立了一家个人独资企业B给A公司开具费用发票。

B企业利用核定征收的优惠政策,个人所得税税负较低,但A公司利润大幅下降,企业所得税也因此大幅下降。B公司享受优惠政策但没有实质性运营,而且涉及虚开发票,风险非常大。

2、关联交易风险

例如,增值税一般纳税人A公司,为了减少企业所得税,专门在税收洼地成立了一家个人独资企业。A公司将货物以较低的价格销售给B公司,B公司再按照正常价格销售给客户。B企业利用核定征收的优惠政策,个人所得税税负较低,而A公司由于销售收入下降,企业所得税也大幅下降。A、B公司之间的关联交易缺乏商业目的,属于有意逃脱税款。存在被纳税调整的风险。

3、筹划工资风险

例如,甲是A公司的高管,年薪较高,适用45%的个人所得税税率。为了降低税负,甲成立个人独资企业,给A公司开具发票收取咨询费,个人独资企业可申请核定征收,税负较低,从而达到节税的目的。若甲依然为A公司员工,则甲成立的个人独资企业给A公司开具发票可能涉及到虚开发票税收洼地,若甲和A公司解除了劳动合同,只有服务协议,那么甲实质上作为劳动者的权益将无法保障,也存在一定的风险。

“税收洼地”是合法的,是当地政府为招商引资工作而采用的政策优惠,是指合乎现行政策,切切实实运营的。但是有些企业去税收洼地并不是为了改变业务形式,只为虚开增值税发票。实际上,虚开发票不管是不是在税收洼地上,都是属于违法犯罪行为,压根不是降税。

所以,税收洼地的政策,一定要谨慎、合理、合法应用。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088