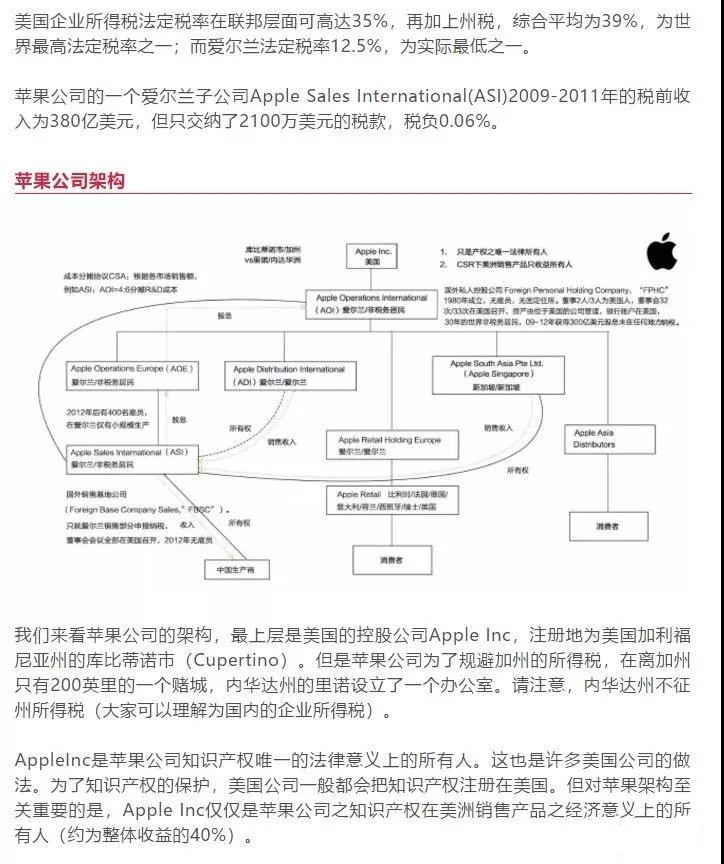

2013年5月美国国会参议院举行听证会,就海外避税问题,对美国苹果公司的高管们进行质询,所列举的几项重要避税事实是:(1)向海外(即美国以外)转移利润:苹果2012年末拥有的1450亿美元现金或现金资产中有1020亿美元游离于美国海外,而且几乎没有缴税;(2)海外关联公司的非税收居民身份:苹果在爱尔兰的两家关键的关联公司自我否定了爱尔兰的居民纳税人身份,也不承认为美国的税收居民,这两家关联公司分别是苹果国际运营公司(Apple Operation International,下称AOI)和苹果国际销售公司(Apple Sales International,下称ASI)。最后发现避税地,苹果公司完美利用了税务筹划合法规避了巨额税款。

其实,苹果公司只不过是利用了美国和爱尔兰以及欧盟及其他国家的不同税收法律规定成功地规避了其本应该向国家缴纳的税款。它的步骤简单说就是:第一步,苹果公司在爱尔兰设立了子公司苹果国际销售公司,负责除美国地区以外苹果产品的销售,该公司获得了巨大利润,但是爱尔兰税率为12.5%,属于比较低的一种。因为苹果公司为爱尔兰当地的经济发展的贡献,当地政府对其进行减免,故其只需要缴纳很低的税就可以。爱尔兰虽然税率低,但是毕竟还是要交税,故此聪明的苹果公司想出了另一个方法。苹果公司在避税天堂加勒比注册了总部为鲍德温的公司,并在爱尔兰注册了子公司苹果国际运营公司。因为根据爱尔兰法律,公司虽然在当地注册,但是总部在国外的公司属于外国公司,因此国际运营公司把资金转移到鲍德温几乎不需要缴什么税负。但是问题是,如何将销售公司的钱转移到运营公司呢?若直接转移,一定会缴纳税负。于是,苹果公司在荷兰注册了欧洲运营公司,因为欧盟成员国之间交易是不收税的。国际运营公司持有苹果公司的知识产权,而销售公司在进行销售时,必然要使用运营公司知识产权资产,故此可以将销售公司的利润按照支付知识产权费用的方式支付给荷兰的欧洲运营公司,然后再转移给苹果国际运营公司。再由运营公司转移到其总部为鲍德温的地区,就完成了避税。其实,苹果公司无非利用了不同国家不一样的税收政策。美国认为注册在美国的公司是本国公司,而爱尔兰则认为即使注册在爱尔兰但总部不在爱尔兰的公司避税地,应该为外国公司,这就造成两不管的局面。再加上避税天堂加勒比和欧盟的税务法律,这才产生了苹果堪称完美的税务筹划。

这个案例堪称经典,使我们充分领略了税务筹划的方式和作用。但是对我国来说,税务筹划并不是一件简单的事情,往往被认为是想避税,却最后都成了逃税,不少人因此身陷囹圄,后悔不已。

摘自《企业家的法律红线》p202-203页,中国法制出版社,2018年10月出版。内容简介:"书籍介绍:企业家如何能既合法聚财赚钱,又远离牢狱之灾,这无疑是很有价值的课题。伴随着改革开放进程,伴随着互联网时代的到来,企业家犯罪也日益增多。究其原因,盖源于此:一、利欲熏心,弯道超车。如:PTP禁止留有资金池,资金要交银行监管,却不依法行事,最后涉嫌非法吸收公众存款;二、对商业模式一知半解,不知法律底线。如:何为直销,何为传销,何为股权众筹,何为非法集资。但是,就企业家犯罪而言,结合多年研究成果,与司法实践案例,企业家之所以走上犯罪道路,归根结底,往往与经营模式、盈利模式、股权架构设计等息息相关。 本书就从商业模式入手,研究企业家经营的成败得失,或许能给企业家以警钟启示,也给企业家指出一条光明大道。"

淘宝链接:

微店链接:

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088