本报讯(记者 温婧)11月20日,阿里巴巴官方宣布,由国际发售和香港公开发售组成、共计发行5亿股普通股的全球发售确定发售价。国际发售与香港公开发售的最终发售价格均为每股176港元,即散户和机构投资者的定价相同。目前散户认购超额已逾40倍,阿里启动回拨机制,将公开发售比增至10%。港交所也于当天宣布,将于26日推出阿里巴巴期货及期权。

阿里巴巴方面表示,在确定发售价时,综合考虑了美国存托股19日的收市价等因素。11月19日,阿里巴巴美股收市价为185.25美元。按照1:8的转换比例,阿里巴巴港股发售价约合每份美国存托股180美元。发售价格相当于在美股价格上折扣了2.8%至2.9%左右。

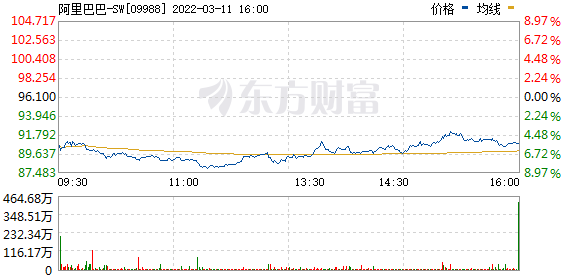

经香港联交所批准后,阿里巴巴预计将于11月26日开始在联交所主板上市交易,股份代号为9988。

阿里巴巴本次上市共计发行5亿股新股,另有7500万股超额认购权,按照每股定价为176港元,最多融资1012亿港元。即便是行使超额配股权前融资规模880亿港元,也已是2019年全球最大规模IPO纪录。

阿里巴巴拟将全球发售募集资金用于实施公司战略,包括驱动用户增长及参与度提升,助力企业实现数字化转型升级,以及持续创新和投资长远未来。

据报道,阿里巴巴香港IPO认购一路火爆,国际认购部分首日已足额,且在市场需求强劲下迅速有数倍认购。香港公开发售部分阿里巴巴 ipo,截至20日散户认购超额已逾40倍,冻结资金约1000亿港元,超过中手游(00302)的709.49亿港元,成为今年港股新股“冻资王”。 这也意味着,阿里巴巴将获得今年新股“冻资王”和“集资王”,成为港股新晋双冠王。而据最新消息,基于市场的火爆,阿里将按照此前公布的安排启动回拨机制,将公开发售占比由2.5%增至10%。

有分析认为,一般有后续发行交易的公司,在招股期间股价都会受压,阿里巴巴却从182美元一路升至19日晚的185美元,足见市场需求的强劲。

港交所宣布,将于阿里巴巴26日上市时阿里巴巴 ipo,推出阿里巴巴期货及期权,港交所并已通知发行商,与阿里股份相关的衍生权证可于该股在港交所证券市场上市当日挂牌。阿里股份上市后,将于同日纳入可进行卖空的指定证券名单。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088