瑞幸咖啡申请IPO 瑞幸咖啡是什么公司 能实现上市吗?瑞幸咖啡由原神州优车集团COO钱治亚创建,于2018年1月试运营。主要通过旗舰店、悠享店、快取店和外卖厨房店的差异化门店布局,以及线上线下,堂食、自提和外送相结合的新零售模式,在国内咖啡市场掀起巨浪。瑞幸咖啡周一向美国证券交易委员会提交了首次公开招股(IPO)申请文件。接下来带大家详细了解一下!

文件显示,瑞幸咖啡计划在纳斯达克全球精选市场挂牌上市,股票代码为「LK」,暂定融资额为 1 亿美元,股票发行量和定价区间等信息暂未透露 ... 今年 4 月 18 日,瑞幸咖啡宣布完成 1.5 亿美元 B+ 轮融资,其中,贝莱德领投 1.25 亿美元,投后估值 29 亿美元。

BlackRock加持第四天:瑞幸咖啡正式提交美国IPO申请 融资至多1亿美元

即便已经颇在业界预料之中,瑞幸咖啡IPO的速度依然惊人。

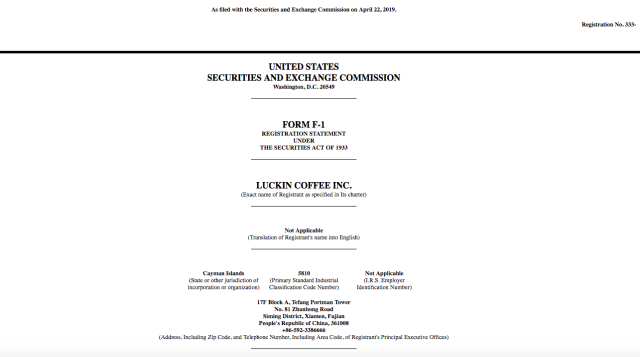

美国时间4月22日,美国证券交易委员会(SEC)公布了瑞幸咖啡(Luckin Coffee Inc.)招股书。招股书显示,瑞幸寻求以LK为代码在美国纳斯达克交易所上市,寻求融资至多1亿美元,通过瑞士信贷、摩根士丹利等券商IPO。

瑞幸咖啡由原神州优车集团COO钱治亚创建,于2018年1月试运营。主要通过旗舰店、悠享店、快取店和外卖厨房店的差异化门店布局,以及线上线下,堂食、自提和外送相结合的新零售模式,在国内咖啡市场掀起巨浪,引来阿里、腾讯、星巴克等巨头纷纷入局。

IPO之前,瑞幸咖啡已经分别在2018年7月、12月和2019年4月获得三轮共计5.5亿美元融资。三轮投资方主要包括BlackRock、愉悦资本、大钲资本、新加坡****投资公司(GIC)、中金公司、君联资本等。

其中,2018年7月宣布完成2亿美元A轮融资、投后估值10亿美元,使得瑞幸成为国内成长最快的“独角兽”。

而BlackRock作为星巴克最大主动投资者和第二大股东领投瑞幸B+轮同样备受关注,当时业界就纷纷揣测获得以BlackRock为代表的美国主流投资者的背书,意味着瑞幸赴美上市的更进一步。值得一提的是,BlackRock该轮融资1.5亿美元仅仅发生在瑞幸咖啡IPO前4天(4月18日)。

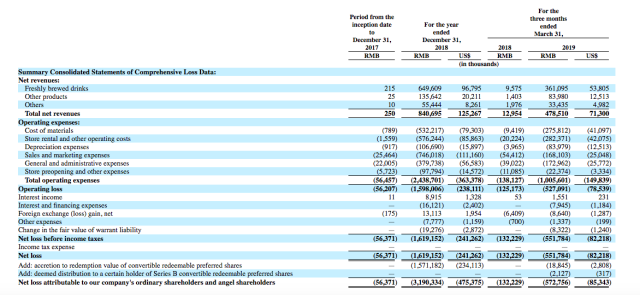

根据招股书披露的瑞幸当前经营数据:2018年净收入8.4亿元,净亏损16.2亿元;2019年截至3月31日净收入为4.8亿元,净亏损5.5亿元。

此前,2018年12月瑞幸咖啡也一度被曝出2018年前9个月累计销售收入3.75亿元,净亏损8.57亿元。瑞幸当时对《每日经济新闻》记者回应称:“可以肯定的是,我们全年的亏损会远大于这个数字。通过补贴迅速占领市场是我们既定战略,亏损符合我们预期。”并表示下一步,“仍会在不同的时期采取不同的方式对用户进行补贴。”

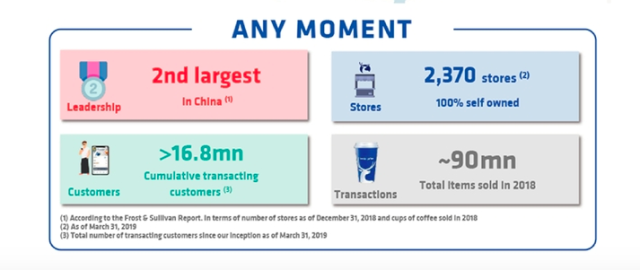

此外,瑞幸在招股书中公布,截至2019年3月31日,一共拥有2370家直营门店。根据利沙文(Frost&Sullivan)报告,截至2018年年底,从门店数量和销售咖啡的杯数这两个维度来看,瑞幸在中国市场排名第二。

而按照瑞幸年初官宣的“小目标”,2019全年将新建2500家门店、年底总数超4500家,要在门店和杯量上全面超越星巴克。BlackRock的加持,无疑给瑞幸和星巴克中国市场的角逐增添了更多戏剧色彩。

瑞幸咖啡提交美国IPO申请

瑞幸终于提交了IPO,上市的脚步临近。

美国时间4月22日,美国证券交易委员会(SEC)公布了瑞幸咖啡(Luckin Coffee Inc.)提交F-1表格的信息。F-1表格也就是非美国本土公司的注册上市公告,这意味着瑞幸终于向美股上市迈出了第一步。

根据这份注册上市公告,瑞幸咖啡寻求以LK为代码在美国纳斯达克交易所上市。瑞士信贷、摩根士丹利将成为其承销商。

招股书显示,瑞幸在2018年的净收入为8.4亿元人民币,净亏损16.2亿元人民币;2019年截至3月31日净收入为4.8亿元人民币,净亏损5.5亿元人民币。

瑞幸在招股书中公布,截至2019年3月31日,一共拥有2370家直营门店。根据利沙文(Frost & Sullivan)报告,截至2018年年底,从门店数量和销售咖啡的杯数这两个维度,瑞幸在中国市场排名第二。

4天前,瑞幸咖啡刚刚在4月18日宣布,在2018年11月完成的B轮融资基础上,额外获得共计1.5亿美元的新投资,其中贝莱德(BlackRock)所管理的私募基金投资1.25亿美元瑞幸咖啡申请ipo,瑞幸咖啡投后估值29亿美元。

而贝莱德与星巴克的关系让这一次的融资备受关注。贝莱德通过多家子基金合共持有星巴克8180万股,占比6.58%,是星巴克的最大主动投资者及第二大基金管理公司股东。业界认为,融资是其次,贝莱德的加入,是帮助瑞幸获得美国主流投资者背书。

这是瑞幸迄今为止获得的第三笔融资。2018年,瑞幸在7月完成A轮2亿美元融资,大钲资本、愉悦资本、新加坡****投资公司(GIC)和君联资本参与融资,投后估值10亿美元;年底又完成2亿美元B轮融资,投后估值达到22亿美元,领投方主要为A轮融资的大股东,并增加中金公司等国资的相继入局。

瑞幸瞄准纳斯达克之前,曾经有报道指其计划在****上市。今年1月,有消息称瑞幸咖啡正准备赴港上市,投行已着手准备上市工作。但由于瑞幸开业仅1年多,未符合主板上市至少3年经营纪录要求,将是上市障碍。据港交所《上市规则》,在港上市的公司需要通过“盈利测试”“市值/收益/现金流量测试”及“市值/收益测试”中其中一项,任何一项均要求申请上市的公司都要具备不少于3个会计年度的营业纪录。

「钛晨报」瑞幸咖啡递交招股书,融资1亿美元;斗鱼国际提交IPO申请,最高融资5亿美元

【钛媒体综合】4月23日消息,瑞幸咖啡今日递交招股书,拟登陆纳斯达克,融资1亿美元。

招股书披露,世界第三及法国第一粮食输出商路易达孚与瑞幸咖啡达成协议,双方将成立一家合资企业,在中国建设和运营一家咖啡烘焙工厂。

作为完成此项合作的前提,在瑞幸咖啡完成首次公开招股(IPO)后,路易达孚将以等同于公开招股价格,定向发行的方式购买总额为5000万美元的A类普通股。

瑞幸咖啡在2018年的营收为8.4亿元(约1.25亿美元),亏损为16亿元(约2.41亿美元)。2019年第一季度营收为4.78亿元,较上年同期增长100%。

但瑞幸咖啡的成本与费用依然很高,2019年第一季度成本与费用达10亿元,同比增长了628%。这导致瑞幸咖啡在2019年第一季度亏损5.518亿元(约8221.8万美元),较上年同期扩大了317%,但较上一季度缩减了18%。

招股书显示瑞幸咖啡申请ipo,瑞幸董事长陆正耀持股30.53%为最大股东,创始人钱治亚占股19.68%,愉悦资本刘二海占股6.75%。

截至2019年3月底瑞兴咖啡已在全国28座城市铺设了2,370家门店。

以上是“瑞幸咖啡申请IPO”的相关信息,想了解更多近期行业热点事件请关注网贷天眼行业热点栏目。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088