您是否也面临以下企业税负压力难题?

(1)真实发生的费用支出,难以取得进项发票,导致企业利润虚增,交 25%企业所得税!

(2)设计师、工程师、律师等高净值人群个税最高 45%,压力大!

(3)股东分红交 20%个人所得税所得税税收筹划,分不起!

(4)营改增以后,建筑工程、房地产等行业税负提高!

2020年企业税筹方案——个人独资企业

以业务分流的方式,将部分业务外包给“工作室”,由相关负责人在优势政策区域成立“个人独资企业”,与目标税筹公司签订服务合同,合法开票结算费用(以某些区域为例:综合税点 5.1%,专用发票抵扣后,实际综合税负 2.1%);完税后,可自由提现,自由分配。

个人独资企业优势:

a. 资金安全、发票真实,风险低;

b. 可以申请“核定征收”,一般核定利润率 10%,核定后整体税负低;

c. 个人独资企业无企业所得税,按个体生产经营所得缴纳个人所得税;d.个人独资企业所涉各项税种完税后,可直接公转私。

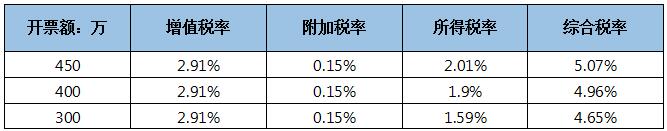

税负测算示例

个人独资企业 税率详解

①增值税:个人独资企业为小规模,增值税按 3%增收;

②附加税:0.15%(附加税=增值税*附加税率,政策区域附加税率 5%,重庆主城6%)

③个人生产经营所得税:按10%核定利润率,按照五级累进制缴纳,且按个体生产经营所得应税项目缴纳所得税(个人独资企业所得税率详情请参考下图)

增值税:应缴增值税=450w/1.03*3%=13.1w

所得税:应缴所得税=450w/1.03*10%*30%-4.05w=9.06w 附加税:税率 450w/1.03*3%*10%*50%=0.65w 元

综合税费:13.1w+9.06w+0.65w=22.81W 综合税率:22.81÷450=5.07%

开专票到目标税筹公司抵扣后,实际承担税负:5.07%-3%=2.07%

税筹节税重点:若无上述税收筹划,目标税筹公司实际需要承担税负:

企业所得税:450W*25%=125W

分红个税:分红金额*20%(个税税率)

如上述所示,通过个人独资企业实现合理纳税筹划,企业只需承担2.07%—5.07%的综合税负,即可有效降低企业所得税、高额个税等高额税负,实现利用区域政策实现纳税筹划大幅度节税的目的。

注:上述示例仅说明税筹方案,区域的政策明细及达成节税的最终效果,以具体区域为准。

2020年企业税筹方案——有限公司

1、入驻形式

根据企业实际情况和优势政策区域要求,可采用注册地址迁移、设立分公司或新公司的方式入驻到各政策区域,将部分业务及财务结算地转移至该区,无需企业实体入驻办公,即可享受区域财政扶持所得税税收筹划,实现税筹节税。

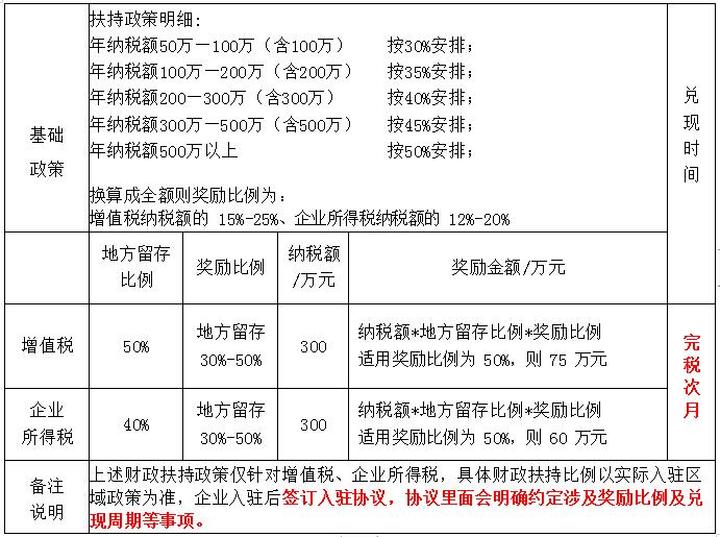

2、财政扶持比例

根据企业年纳税额,可扶持奖励增值税、企业所得税地方财政留存部分的 30%-60%

重点纳税大户“一事一议”(具体财政扶持比例以实际入驻区域政策为准)

3、兑现时间

企业纳税次月兑现财政扶持奖励。

(注:按照规定,企业所收奖励款入账到营业外收入,需要计入收入据实缴税)

优惠扶持政策示例:

数据示例:

某公司年营业额5000万,抵扣进项税额100万,企业利润率为10%,根据企业实际经营情况,结合某区域扶持政策测算如下:

企业在某扶持政策地区依法纳税:

增值税:5000/(1+6%)*6%-100 = 183 万

附加税:183*10% = 18.3 万(政策区域附加税税率为 10%)

所得税:5000*10%*25% = 125 万

企业整体纳税:183+18.3+125 = 326.3 万

享受区域扶持政策后获得奖励:

增值税奖励:183*50%*45% = 41.18 万 所得税奖励:125*40%*45% = 22.5 万

奖励总额:41.18+22.5=63.68万

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088