税务管理

是企业管理重要组成部分,是降低企业税收成本、提高企业经营效益、规避税务风险的重要方式

为进一步加强财务人员应对涉税业务风险能力,提高整体财务人员涉税业务的理论水平和管理水平,税务管理知识培训开班啦~~~

走进课堂

时 间 :一天

地 点 :浙江大学舟山校区

参加人员: 集团本级及所属汽运公司、公交公司、轮渡公司、海星公司、新一海公司、国贸公司、海晨船务及航投、铁投、沪舟等企业财务负责人、税务管理相关人员共55人参加培训

授课老师 :舟山瑞诚税务师事务所 所长 林 虹

敲敲小黑板

重 点 来 啦!

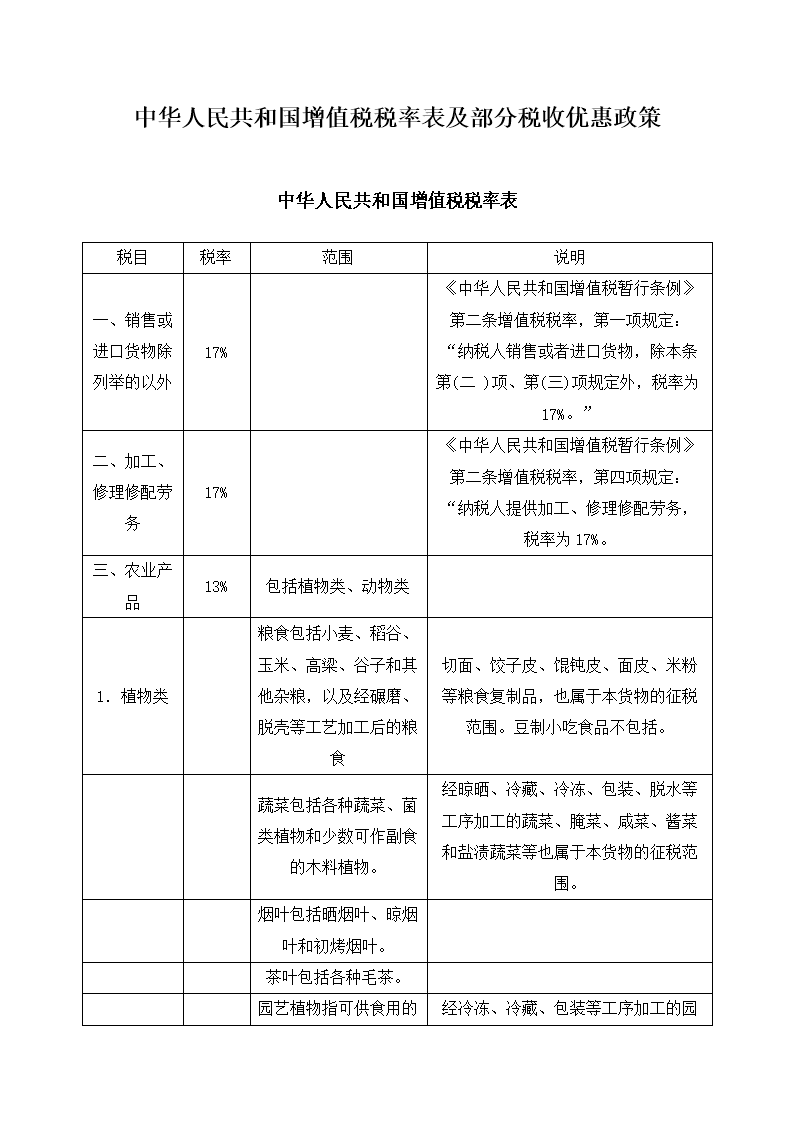

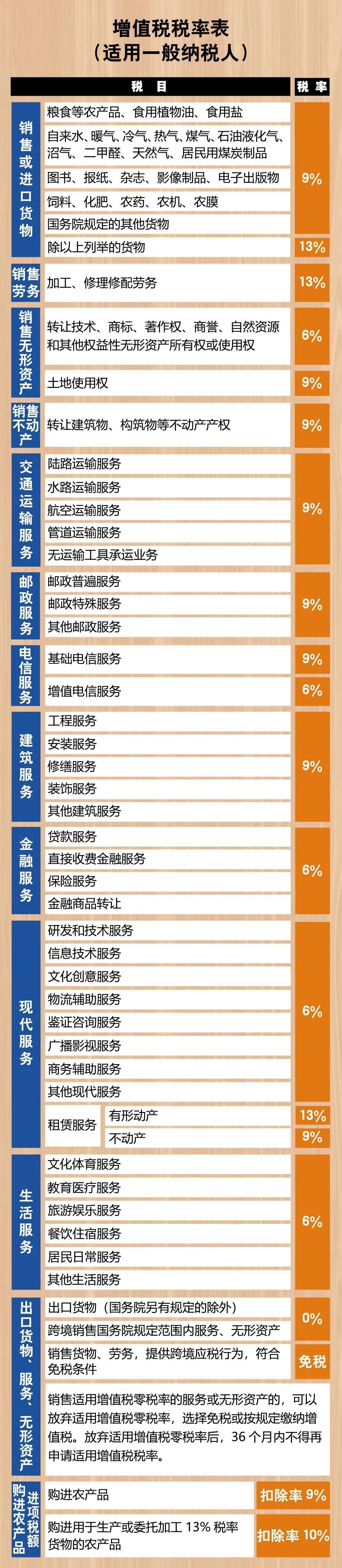

2016年5月1日起,国家全面实行营改增,销售服务、无形资产或者不动产营业税改征增值税,此次培训内容为实施全面营改增后,授课老师围绕增值税相关政策法规和相应税务筹划进行了深入解析。授课内容包括:

学员们认真听课,记录重点

课后还主动向老师提问

通过此次培训,财务人员对税收政策有了更加深入的了解,一定程度上提高了税收政策综合运用的能力和合理利用减免税政策进行企业节税筹划的水平!

在进行税收筹划时,更多的企业选择独资企业,因为独资企业不必缴纳企业所得税,可以为企业减轻税收负担,具有很大的优势。

个人独资企业节税原理

根据《财政部国家税务总局关于印发(关于个人独资企业和合伙企业投资者征收个人所得税的规定)的通知》(财税[2000]91号)按照收入10% 的利润率,通过将个人所得税“工资薪金”“劳务报酬”税目转化为个人独资企业的“生产经营所得”,只需要通过成立一人企业跟公司签订合作协议,改变了商业模式和个人获取收益的名义,就可以享受到政策。

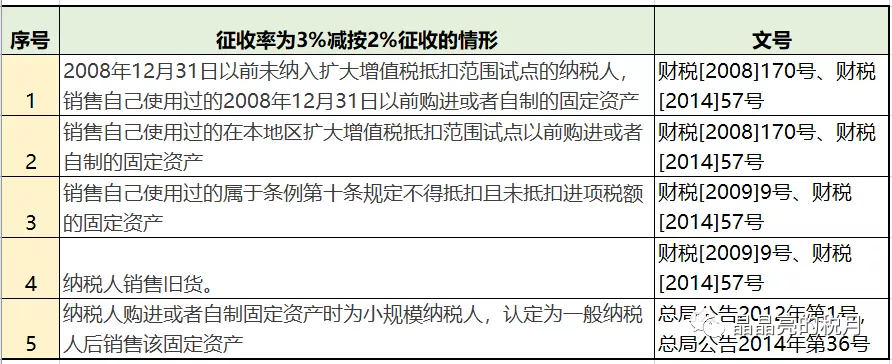

个人独资企业年收入不超过500万,另需缴纳3%增值税及0.3%的附加,可以开具增值税专用发票,3%的增值税可以抵扣。

年收入超过500万的个人独资企业,转为一般纳税人,同样按照3.5%优惠税率,需缴纳6%的增值税及0.6%的附加(6%的增值税专票可用于抵扣)。

操作方法:

在税收优惠地区注册个人独资企业(XX服务中心、事务所或XX工作室)

帮助企业在税收优惠地区注册设立个人独资企业,作为企业的业务合作对象。

因个人独资企业依法不征收企业所得税,只存在增值税和个税,个税按照当地税优政策,按照0.5%-3.5%征收。在缴纳以上税费之后,个人独资企业账户中的款项即可自由支配。

对企业而言,在税收优惠区域注册个人独资企业的方式,既解决了企业承担过高个税税负的问题,又可以获得合法合规的增值税发票作为进项。而且,企业全程只需要配合提供注册材料即可,其他事项由我们全程托管服务,安全省心。

个人独资企业个人所得税最新税率表

为贯彻落实《中华人民共和国个人所得税法》及其实施条例,根据《个体工商户个人所得税计税办法》(国家税务总局令2014年第35号)、《财政部国家税务总局关于印发(关于个人独资企业和合伙企业投资者征收个人所得税的规定)的通知》(财税[2000]91号)等文件的规定,现就我地个体工商户、个人独资企业投资者在中国境内取得“个体工商户生产、经营所得”个人所得税应税所得率有关问题明确如下:

应税所得率(最低值):

行业应税所得率工业、交通运输业、商业 5% 建筑、房地产 7% 饮食服务业 7% 娱乐业 20% 其他行业 10%

五级超额累进税率表(2018年10月1日起)

个人所得税率表(个体工商户生产、经营所得适用)

级数 全年应纳税所得额 税率(%) 速算扣除数 1 不超过30000元的 5 0 2 超过30000元至90000元的部分 10 1500 3 超过90000元至300000元的部分 20 10500 4 超过300000元至500000元的部分 30 40500 5 超过500000元的部分 35 65500

应纳税所得额=收入总额*应税所得率(无起征点)

应纳税额=应纳税所得额*适用税率-速算扣除数

举例1(个人所得税节税案例):

普通模式个人独资企业模式王先生是从事房地产的专家,与某公司A签订了地产项目居间协议,公司A将500万佣金转给王先生前,相关个人所得税已经扣除,税率高达32% 王先生使提供的个人独资模式

王先生使用自己的个独企业与某公司A签署了居间协议,公司A将佣金转给王的个独企业企业税务管理培训,税率仅6.04% 劳务收入超过5万部分适用税率为40%,速算扣除数为7000,

个税税额为:5000000×(1-20%)×40%-7000=1593000元

个税税负率为:1593000÷5000000=31.86%

个独增值税:5000000÷(1+3%)×3%=145631元

个独附加税:145631.07×10%=1456元

个独个税:5000000÷(1+3%)×10%=485436.89元,按照个体工商户的五级累进税率,30-50万的适用税率为30%,速算扣除数为40500,计算个税为5000000÷(1+3%)×10%×30%-40500=105131元

以上合计税额为:145631+1456+105131=252218元

相较普通模式节税18=1340782,节税比例高达1340782÷1593000=84.17%。

举例2(企业所得税节税案例):

假设上海慧安建筑设计有限公司为服务业小规模纳税人(下称A公司)年收入500万,可计算的各项运行成本和费用在200万,利润300万。现在成立上海慧安建筑设计事务所(下称B企业),并把相同的业务通过B企业来操作,下面来比较两种方式的节税效果:

A公司 B企业 增值税:500/1.03*0.03%=14.56万元 增值税:500/1.03*0.03%=14.56万元 企业所得税:300*25%=75万元 企业所得税:个独不缴纳企业所得税 个人所得税(分红):

(300-75)*20%=45万元 个人所得税:500/1.03*10%*30%-4.05=10.51万元 税款合计:14.56+75+45=134.56万元 税款合计:14.56+10.51=25.07万元

分析:通过计算得知B企业的综合税率为:25.07/500=5.01%,而A公司的税负则高达:134.56/500=26.91%,B企业相对于A公司节约税款为:134.56-25.07=109.49万元。节税比例高达:109.49/134.56=81.14%。

备注:行业利润率越高节税效果越是明显,如技术类、咨询类及服务类。

关于税筹星

税筹星

【税筹星】鼎一咨询旗下品牌,专注于为企业推荐最合适的降本增效用工方式和税务筹划方案!管家式服务,实操200多个行业的税务筹划和灵活用代征代开解决方案和全行业小规模、一般纳税人的税务解决方案以及有限公司的总部经济返税扶持等项目;目前已合作多家税局和20多家政府园区企业税务管理培训,专业服务值得信赖!

我们专注为企业解决高压税负问题

员工工资和企业高管工资、奖金高企业税负大!

兼职人员资金下发无票企业成本居高!

企业利润高企业所得税压力大!

企业无票支出较多,账面不好做税负压力大!

股东不敢分红,税太重没有好方法解决!

社保施行税局托收,企业和员工税负压力巨大怎么解决!

划重点:

每个企业都必将有此类税负压力,企业本质目的是盈利,合理避税也是企业创造更多利润和价值的好工具!

落地方案咨询热线:丨

专业办理,高效、省心、省钱,一条龙服务!

注:部分内容来自互联网,如权利人认为内容侵犯其著作权,请告知。本平台将及时审查并删除被侵权的内容,本公众平台将不承担任何责任。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088