21世纪经济报道记者李域 深圳报道

12月24日,中国证监会公布《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》,就境外上市相关制度规则公开征求意见。

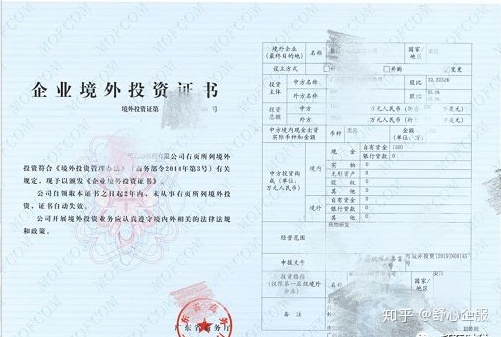

规则明确,对境内企业境外上市活动实施备案管理,在遵守境内法律法规的前提下,满足合规要求的VIE架构企业备案后可以赴境外上市。

“刚刚结束的中央经济工作会明确要求:明年经济工作要稳字当头、稳中求进。”中金公司首席经济学家、研究部负责人、中金研究院执行院长彭文生认为,此次备案管理新规体现了中央的这一精神,在规范的前提下充分考虑了新规的市场含义、企业的不同发展需求,在一些层面给企业境外上市提供了更加灵活和自主的选择。

证监会有关负责人指出,完善企业境外上市监管制度,并不是对境外上市监管政策的收紧。证监会将继续坚持在开放中谋发展、在规范中促发展,保持境外融资渠道畅通,为企业境外上市活动提供清晰、透明和可操作的规则,构建更加稳定、可预期的制度环境。

多位业内人士也认为,新规对今年以来遭遇生存挑战的美元基金释放出利好,“明确了VIE架构企业境外上市等市场关注问题,支持企业依法合规境外上市,消除了市场、企业、投资者的疑虑。”

稳字当头,稳中求进

证监会有关负责人介绍,此次改革将对境内企业直接和间接境外上市活动统一实施备案管理。

因此,据新规要求,境内企业无论直接或间接在境外发行上市,均需履行备案程序。

值得注意的是,备案并非审核,即拟境外上市的企业需前置取得审批境外上市,取得行业主管部门的监管意见书并通过安全评估审查,但不涉及实质审查企业是否符合境外上市地发行上市条件等。

同时,证监会将与行业主管部门建立协作,减轻企业负担,不会要求企业多部门拿“路条”境外上市,跑审批。

具体来看,在制度设计方面主要体现:一是先从增量开始。对增量企业和发生再融资等活动的存量企业,按要求履行备案程序;其他存量企业备案将另行安排,给予充分的过渡期。

二是区分首发和再融资。充分考虑境外市场再融资便捷高效的特点,对再融资在备案时点、备案材料要求等方面做了差异化的制度安排,与境外市场实践做好衔接,减少对境外上市企业融资活动的影响。

“新规不追溯既往、从增量开始,对于存量企业备案将另行安排,设置充分的过渡期。”彭文生认为新规避免了在规定执行中产生不必要的波动。

君合律师事务所合伙人王毅、孙小佳认为,新规总体基调释放善意,起到了稳定市场信心的作用。

及时回应市场关注问题

2021年下半年以来,中概股赴美上市被按下了暂停键。

一方面,在今年7月中旬,国家互联网信息办公室发布的《网络安全审查办法(修订草案征求意见稿)》加强了对互联网企业网络数据安全的审查,相关部门还开始对游戏、教育培训、互联网反垄断等领域的从严监管。

另一方面,美国证券交易委员会(SEC)方面也提高了中国企业在美上市的门槛。

随后,小红书、Keep等多家中国企业撤回了赴美IPO计划。

彭文生认为,此次相关监管规定征求意见稿的出台,及时回应了市场关切,从发行上市流程的备案报告、后续再融资派息和股份变化以及跨境监管合作等多方面,都做出了完善和细致的要求。

在发行和上市方面,完善监管制度,对境内企业直接和间接境外上市活动统一实施备案管理。进一步明确了间接境外上市的认定标准,即以企业的实质境内属性进行认定,借壳上市、特殊目的并购公司(SPAC)等发行上市方式以及境内企业分拆上市或者以境内上市股份为基础证券在境外发行存托凭证的,也需要相应备案。

其次是在信息披露和保护方面,明确监管红线。

君合律师事务所合伙人王毅、孙小佳表示,规则既消除了VIE架构企业的担忧又划定了“遵守外商投资法律法规”的红线。

美元基金迎政策利好

事实上,今年以来,美元基金遭遇了前所未有的生存挑战。

在一系列新政下,多家中国企业先后终止了赴美IPO进程,这些变动也让美元基金的退出、募集和投资都受到打击。

另类资产领域数据和市场洞察平台Preqin表示,监管机构接连采取的审查,无疑会影响投资者包括海外投资人的信心,使得他们在决定的时候有更多的考虑因素,除了估值过高的问题,监管风险也列入其中。

不仅如此,据21世纪经济报道记者了解到,一些投资人反馈,从投资端来看,也出现了一些硬科技创业企业委婉拒绝美元基金的投资,“现在很多赛道,外资都进不去,只能选择消费,一些想要赴港上市的境内人工智能、生物医药等企业,也是转身选择人民币基金。”

业内人士认为,相关制度规则对外公开征求意见,明确了监管政策,也打消了中概股各相关方的疑虑。

证监会有关负责人指出,本次制度完善将坚持在开放中谋发展、在规范中促发展,保持境外融资渠道畅通,支持企业依法合规用好两个市场、两种资源,为企业境外上市活动构建更加成熟、稳定、可预期的制度环境。

彭文生认为,新规使得企业境外发行和上市行为进一步规范化,让企业在境外发行及上市后管理过程中都有据可依,有利于从源头上避免各种乱象,大大降低了政策层面的不确定性,有利于最大程度保护发行人、投资人等市场参与方的利益。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088